前月中の給与の10倍を超える賞与を支払うと「10倍越え賞与」と一般的に言われ、社会保険料を節約したいからという理由で役員の方が利用されるケースもあるとか。

私はおススメしませんが…。

実は、この10倍越え賞与について源泉所得税の計算ミスが多いので今日はその計算の仕組みから説明してみたいと思います。

社会保険料節約目的で利用

10倍越え賞与については、役員の方で「毎月の報酬は低額にしておき、賞与を多額に支給することで社会保険料を節約できる!」なとと謳って勧める場合があります。

ただ社会保険料以外の部分、特に税金面ではいろいろと問題があります。

役員に対して賞与を支給するときは原則損金(経費)に算入されませんが、事前確定届出書を提出することで損金算入が認められます。

じゃあ「事前確定届出書を出しておけばいいじゃん!」って思われがちですが、そもそもなぜ賞与を支払う必要があったのかを考えてみます。

普段の役員報酬が低いということはあまり仕事に関わっていないのかなと。

その一方で賞与が多額だと税務調査官は「あれ??」と思います。

事前確定届出給与は一度決めた金額については届け出どおりに支給することが求められます。

もし業績が悪くなって届出額の一部しか支給できなかったとしたらその全額は損金不算入となり法人税負担が増えていきます。

さらに、役員に退職金を支払う際には役員報酬をもとに支給額を決めていきますので、退職金をたくさん払うと税法上問題が生じます。

社会保険料の節約が目的でこの方法が使われたりしますけど、税法上は非常に問題のあるというか税務調査では突っ込みやすいところです。

「10倍越え賞与額」の源泉所得税計算

10倍越え賞与とは、前月中の給与の10倍を超える賞与を支払う場合です。

この場合の源泉所得税の計算は通常の賞与の源泉所得税計算とは大きく異なります。

ここからは、具体例を用いて通常の賞与計算をした場合と、10倍越え賞与額を計算してみた場合とを比較をしてみたいと思います。

①前月分の給与の金額:200,000円-社会保険料等33,469円=166,531円

②賞与の金額:(計算期間6か月)1,923,000円

③賞与から控除する社会保険料等:254,938円

④源泉控除対象配偶者なし

⑤控除対象扶養親族1人

⑥甲欄

引用: 国税庁 令和5年版 源泉徴収のあらまし より

10倍越え賞与の計算方法

10倍越え賞与の計算方法は以下のように行います。

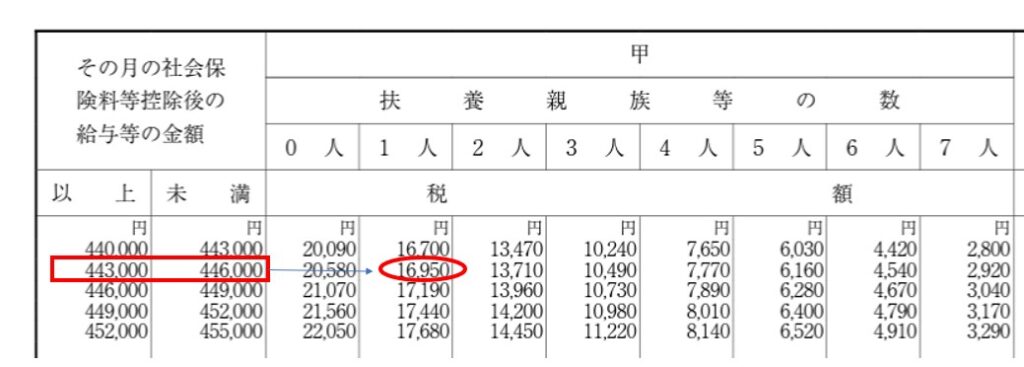

② ①について月額表甲欄・扶養親族等の数に応じた税額を求める=Ⓐ

③(前月分の給与-社会保険料等)について月額表甲欄・扶養親族等の数に応じた税額を求める=Ⓑ

④(Ⓐ-Ⓑ)×賞与計算月数=賞与の源泉徴収税額

具体的に計算してみましょう。

①(1,923,000円ー254,938円)÷6=278,010円(1円未満切り捨て)+(200,000円ー33,469円)=444,541円

② ①について月額表甲欄・扶養親族1人の税額:16,590円

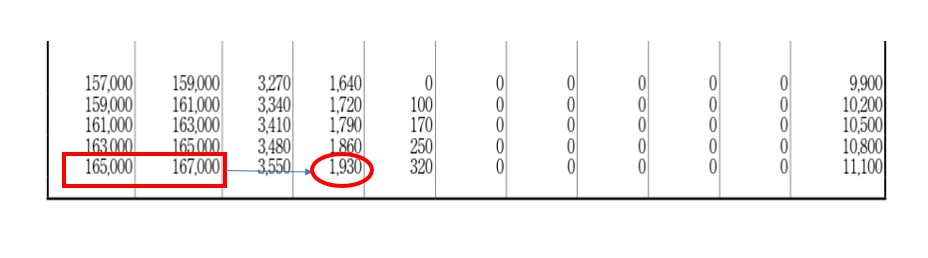

③ 200,000円ー33,469円=166,531円について月額表甲欄・扶養親族1人の税額:1,930円

④(16,950円ー1,930円)×6=90,120円

10倍越え賞与の税額計算を正しく行うと90,120円となります。

通常の賞与の税額計算をしてしまった場合

では、通常の賞与の税額計算の手順を見てみたいと思います。

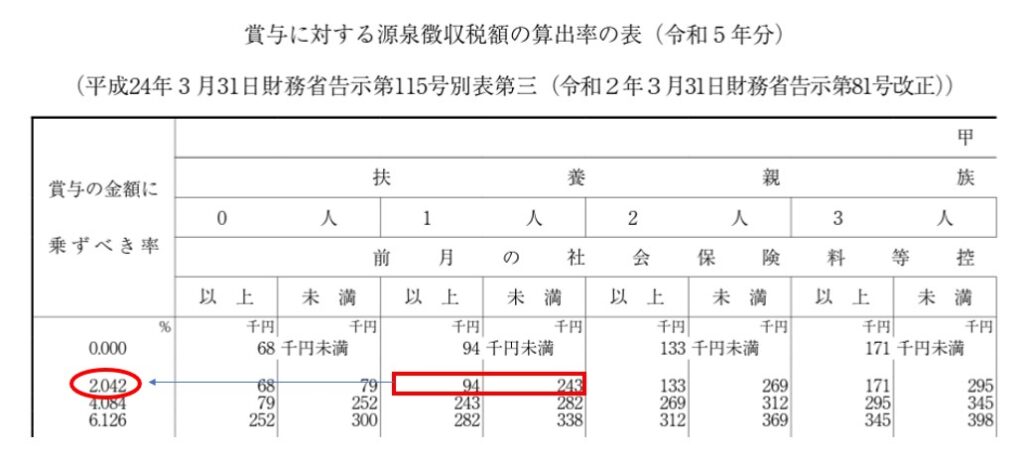

② 社会保険料等控除後の賞与の金額×賞与の金額に乗ずべき率=源泉徴収税額

先ほどの具体例を、10倍越え賞与の計算をせず通常通り計算してしまった場合は以下のようになります。

①前月分の給与の金額:200,000円-社会保険料等33,469円=166,531円・扶養親族1人の賞与の算出率表甲欄にあてはめる

→賞与の金額に乗ずべき率 2.042%

②(1,923,000円ー254,938円)×2.042%=34,061円(1円未満切捨)

通常どおり賞与の税額計算をすると34,061円になります。

年末調整時に多額の不足額が出てしまう

この段階で税額が56,059円少なく計算されていることが分かります。

- 10倍越え賞与の税額計算90,120円(正)

- 通常の賞与の税額計算34,061円(誤)

ほかの条件が変わらなかった場合に年末調整を迎えたとき、当然不足額が発生することになります。

不足額ということは、賞与を支払った役員や従業員などからお金を徴収しないといけません。

多額のお金を徴収することを考えたら正しい形で賞与計算をしておきたいところです。

まとめ

10倍越え賞与に関しては間違った形で計算が行われることが多いです。

社会保険料の節約だけを考えていると税法上で問題があったりしますので私はおススメしません。

通常の賞与計算ができなくなるのでめんどくさくもなりますので、その点を理解いただく必要があります。

では。