年金を受け取っている方向けに扶養親族等申告書が日本年金機構から送付されてきているかと思います。

手続きしたことがない方は「新規」・昨年手続きされた方は「継続」という形で案内されてきています。

両方の手引きを確認してみて、「配偶者の区分」欄が混乱してしまいそうな気がしましたので今回整理してみたいと思います。

配偶者の区分

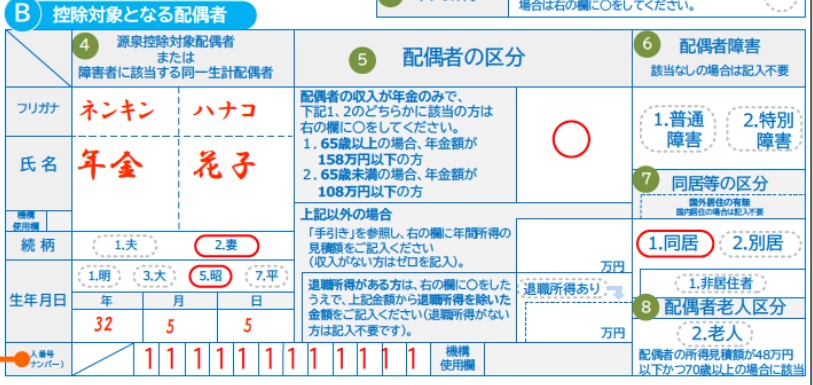

配偶者の区分というのは、「B 控除対象となる配偶者」にあるものです。

まず、この欄を解説する前に、

「④源泉控除対象配偶者」にあたる場合は、氏名・続柄・生年月日を記入することになります。

年間所得95万円ですが、収入金額ベースに置き換えますと、

- 給与収入:150万円

- 年金収入:65歳以上なら205万円、65歳未満なら155万円

- 給与と年金両方の収入があれば、それぞれ所得を計算して合計

となります。

源泉控除対象配偶者になると、年金を受け取っている方が年金支払い時に天引きされる所得税を計算するときに配偶者控除を受けることができます。

新規の方

⑤配偶者の区分欄の記入へ進めていきます。

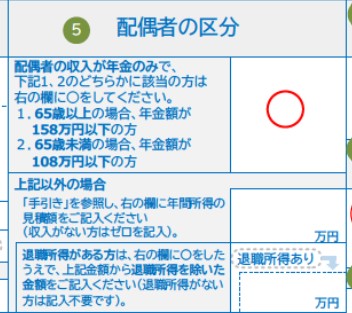

まず、新規の方の「配偶者の区分」欄です。

新規の方は、該当するものに〇をしたり所得見積額(万円単位)を記入していくことになります。

- 配偶者の収入が年金のみで、65歳以上なら年金額158万円以下・65歳未満なら108万円以下の方は〇をします。

- 上記以外

右の欄に年間所得の見積額を記入する(収入がない方は0を記入する) - 退職所得がある方は〇をしたうえで、上記金額から退職所得を除いて金額を記入

→退職所得がない方は記入不要

継続の方

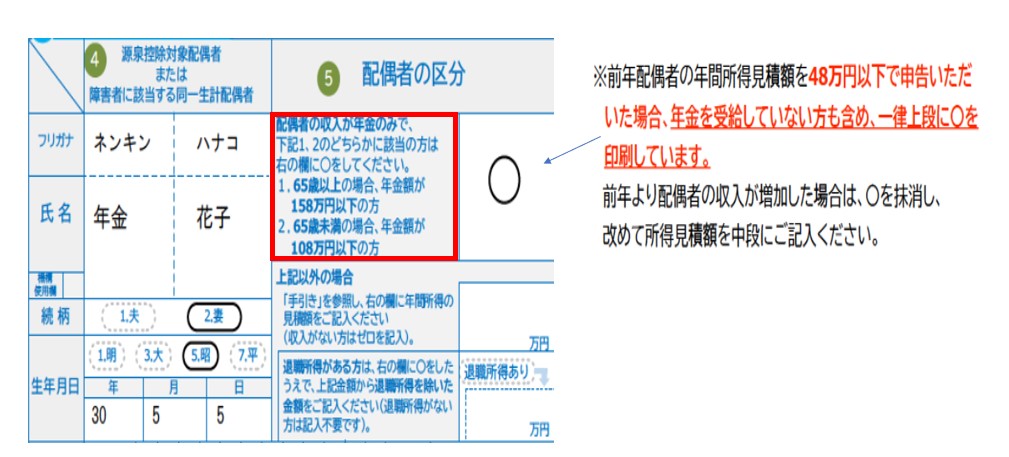

継続の方に関しては、源泉控除対象配偶者は昨年提出済みなので氏名などは印字されています。

配偶者の区分欄を見るとすでに〇が印刷されていますが、手引きを見ると以下のように書かれています。

前年で以下のような申告をしている配偶者だと、一律この欄に〇が印字されています。

- 配偶者の収入が年金収入のみで65歳以上158万円以下、65歳未満で108万円以下

- 配偶者の年間所得見積額を48万円以下で申告している

- 配偶者の収入がない

ちなみに、新規の「上記以外の場合」の欄で給与と年金両方もらっている配偶者の所得が45万円だと計算した例を挙げました。

①給与収入90万円-給与所得控除55万円=給与所得35万円

②年金収入120万円-公的年金等控除額110万円=年金所得10万円(雑所得)

*①+②=45万円をこの欄に記入

継続の場合、前年の配偶者の年間所得は48万円以下となりますので「上記以外の欄」への記入は不要です。

同じように、配偶者の収入がない場合も「上記以外の欄」への記入は不要です。

どちらも印字されている〇に含まれているからです。

配偶者の年間所得が95万円を超えていたら…

配偶者の年間所得が95万円を超えてしまうのなら、源泉控除対象配偶者には該当しません。

そのため、年金を受け取っている方が年金支払い時に天引きされる所得税を計算するときに配偶者控除を受けることができなくなります。

しかし、配偶者の年間所得が133万円以下であれば確定申告を行うことにより配偶者特別控除を受けることができます。

配偶者特別控除は(本人の所得と)配偶者の所得金額に応じて控除額が段階的に減っていくような形になっています。

年間所得133万円以下とは、収入金額ベースに置き換えますと、

- 給与収入のみ:188万円以下

- 年金収入のみ:65歳以上だと243万円以下、65歳未満だと193万円以下

- 給与と年金両方の収入があれば、それぞれの所得を計算して合計する

となります。

(補足)前年に「退職所得あり」で配偶者を申告された場合

前年に退職所得ありで申告をされている配偶者は、扶養親族等申告書にそのまま印字されています。

そのため、令和6年に退職手当をもらう予定がなければ、

という流れになります。

もし、「前年から変更なし」で申告をしてしまうと、前年と同じ金額の退職手当を受ける見込みがあるという内容の申告になってしまいます。

ということは、所得税や住民税が多く取られてしまう可能性がありますので注意が必要です。

まとめ

今回はボリュームが多い記事になってしまいました。

実際、配偶者の区分欄については先日年金相談に入った時にご質問があったところですので気になる方もおられるかなと思って書いてみました。

新規と継続で記入が異なりますのでご注意ください。

では。