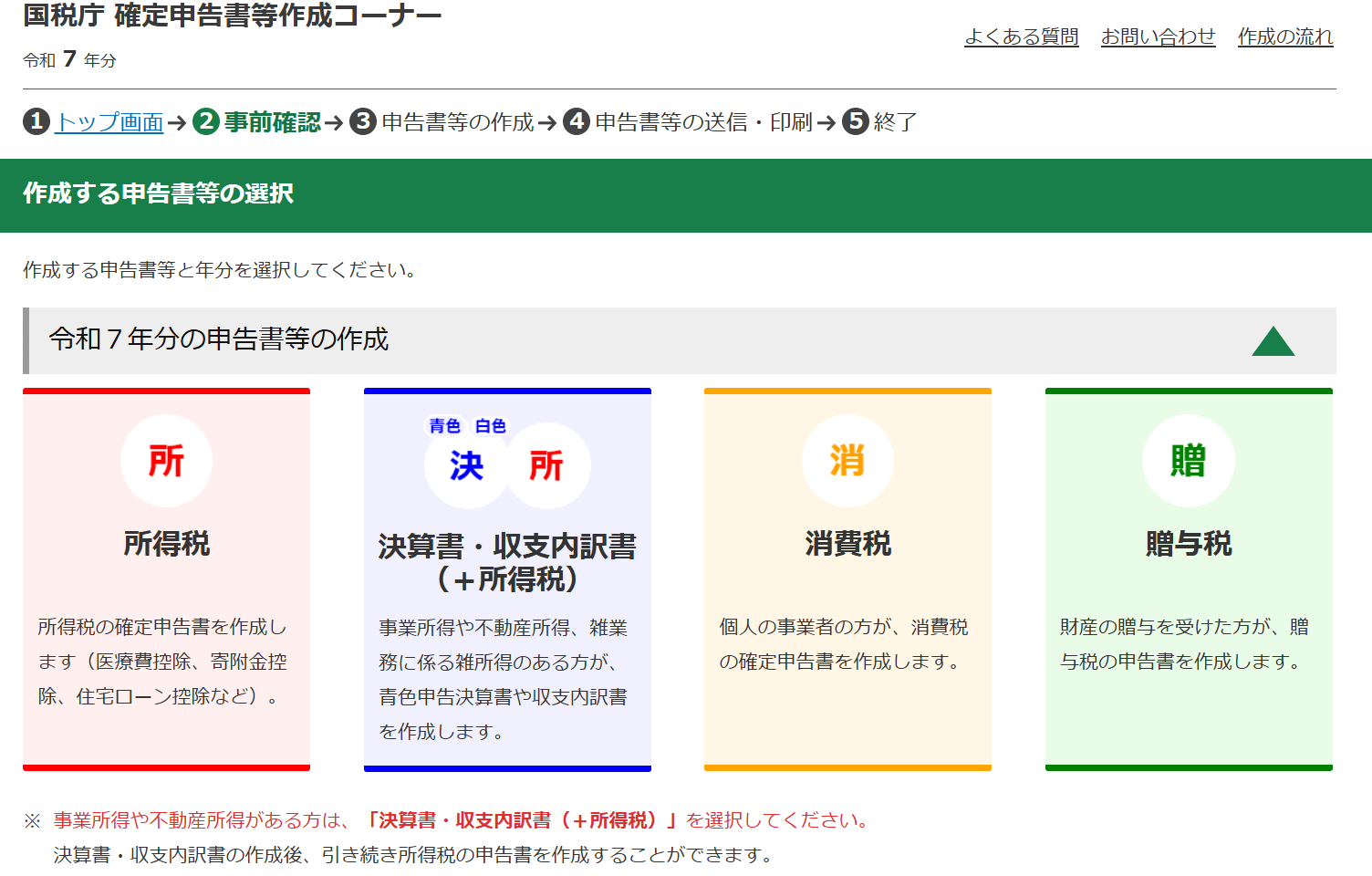

国税庁ホームページの確定申告書等作成コーナーを利用すると所得税や消費税・贈与税の確定申告書を作成することができ便利です。

毎年更新が行われるのですが、令和7年分の消費税申告書を作成するときに注意したいことがありますので書いてみたいと思います。

令和7年分消費税申告書の作成時の注意点

私の住む和歌山県では、みかんや梅農家の方がいらっしゃいます。

2年前の売上が1千万円を超えている方もいれば1千万円以下でもインボイス登録をしているために消費税の申告が必要な方もいます。

ただ、みかんや梅は食用なので軽減税率8%ですし一般的に簡易課税のほうが有利になります。

のが一般的です。

インボイス登録をしている免税事業者の方が使える2割特例も、結局は簡易課税第2種事業と一緒になるのであまり関係はありません。

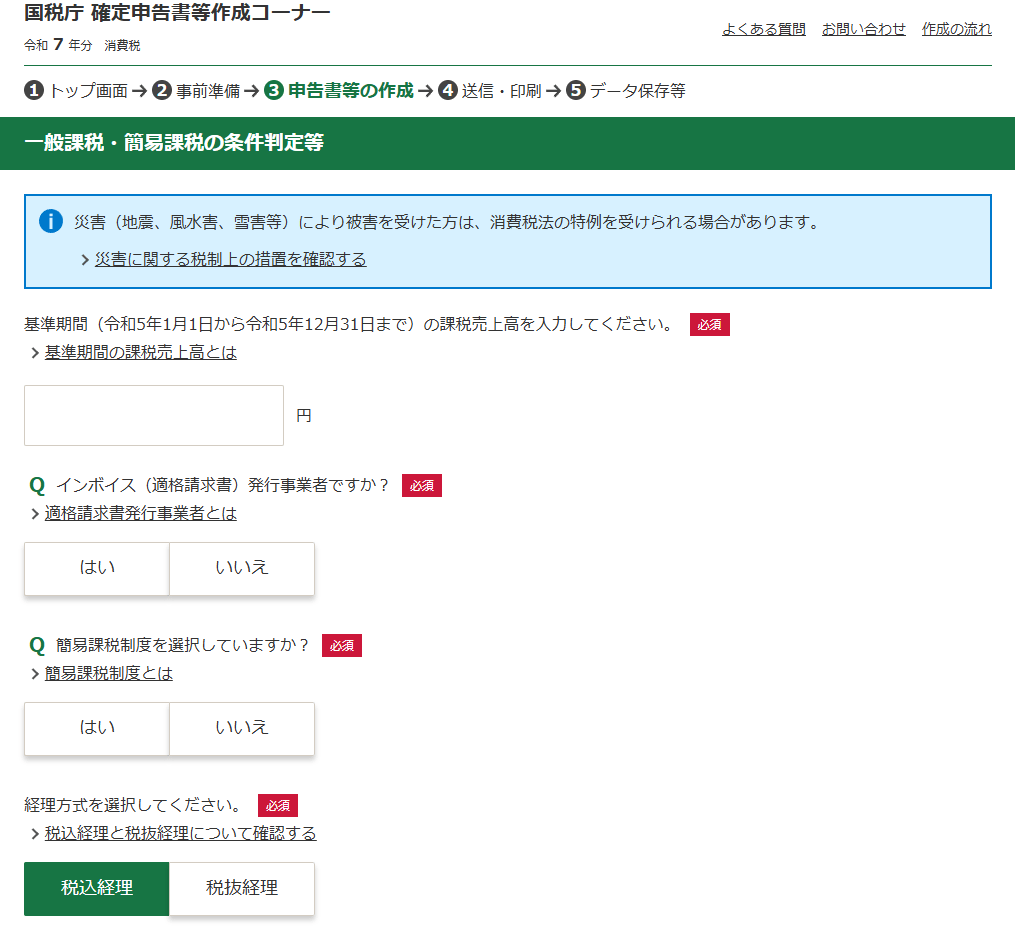

確定申告書等作成コーナーで消費税申告書を作成する際、以下のように一般課税か簡易課税の条件の判定する画面が表示されます。

簡易課税が2割特例か判断できない場合でも、「2割特例を適用しますか?」で「いいえ」を選択すると有利か不利かを判定してもらえます。

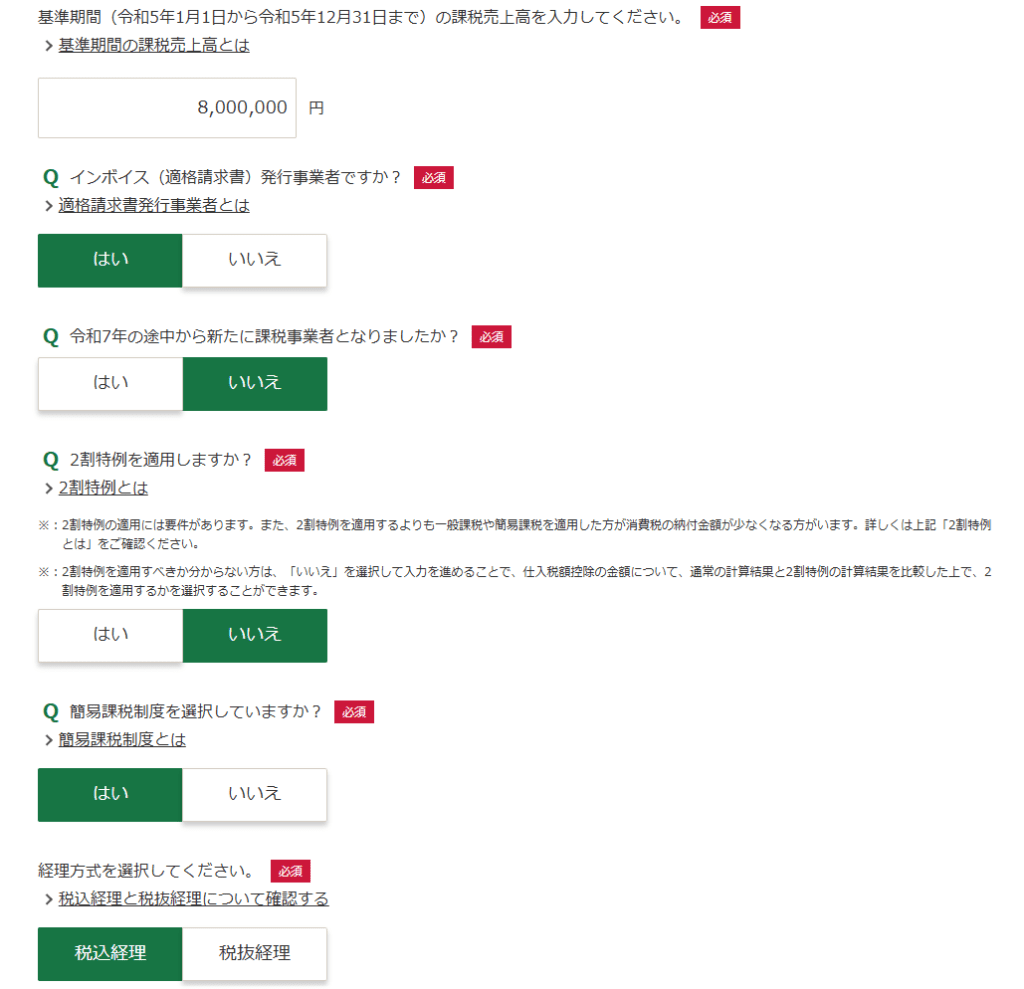

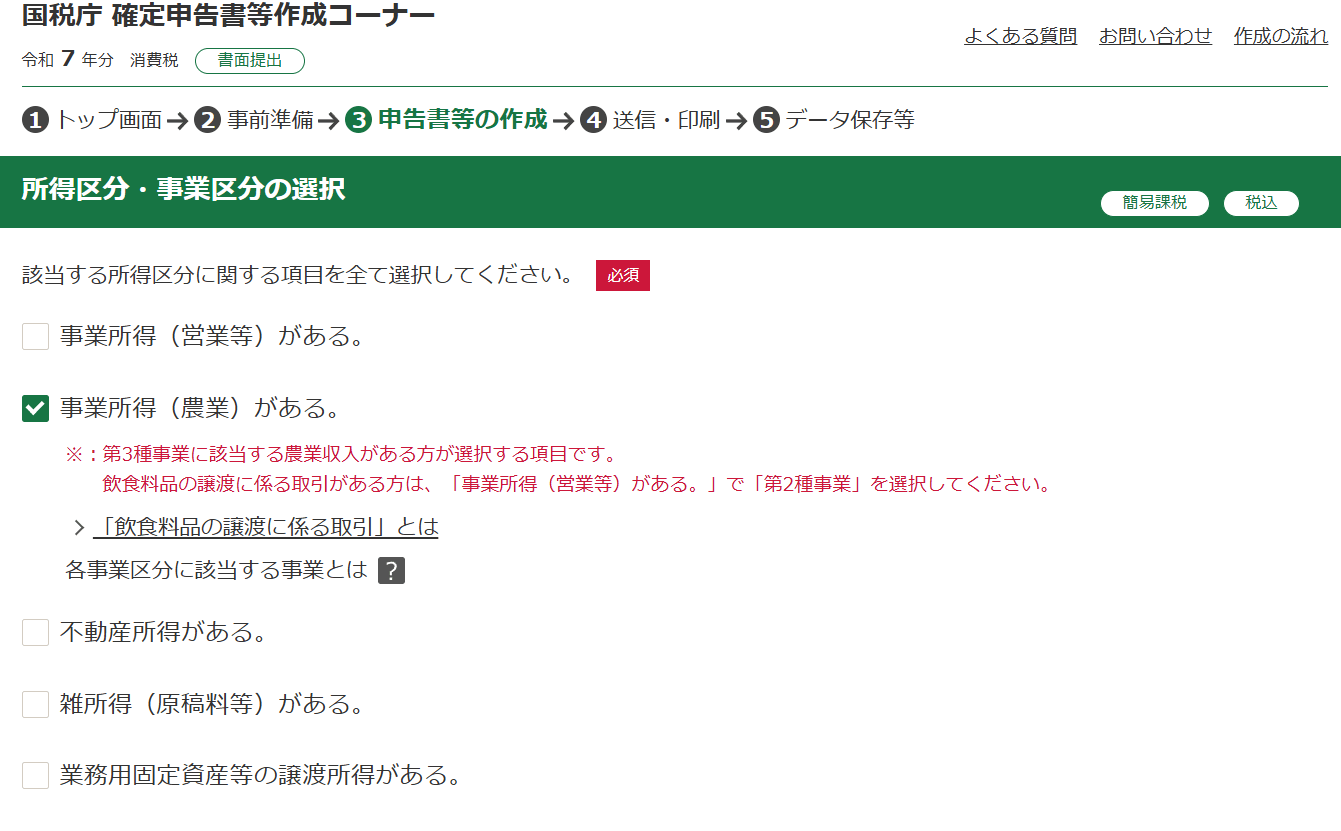

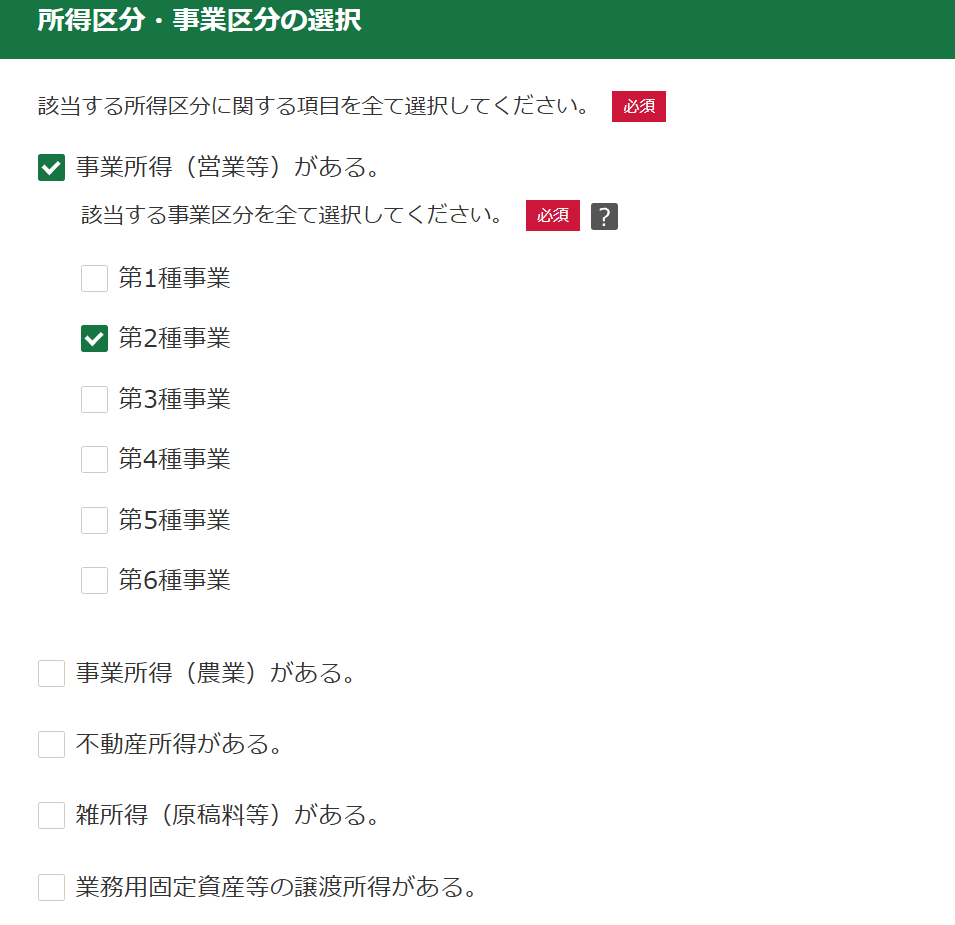

次に進みますと、所得区分・事業区分の選択画面が開きます。

事業所得(農業)を選ぶと注意メッセージが出てきます。

とあります。

みかんや梅農家の場合には飲食料品の譲渡(みかんや梅の販売)になりますので「事業所得(営業等)がある」から「第2種事業」を選びます。

次のように選びます。

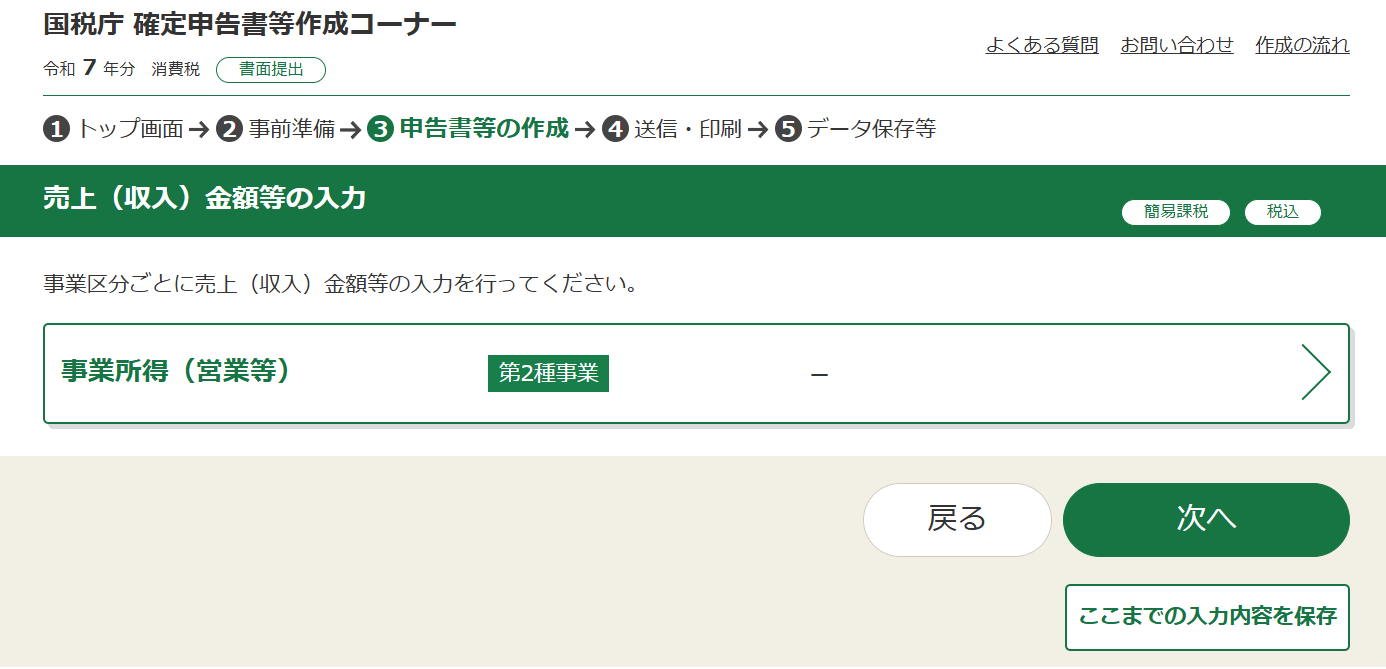

次に進みますと、以下の画面が表示されます。

事業区分ごとに売上(収入)金額の入力をしていきます。>の枠をクリックすると次の画面に移ります。

売上(収入)金額等の入力画面ですが、ここからが今日の本題です。

【事務所お知らせ】収入金額等の入力

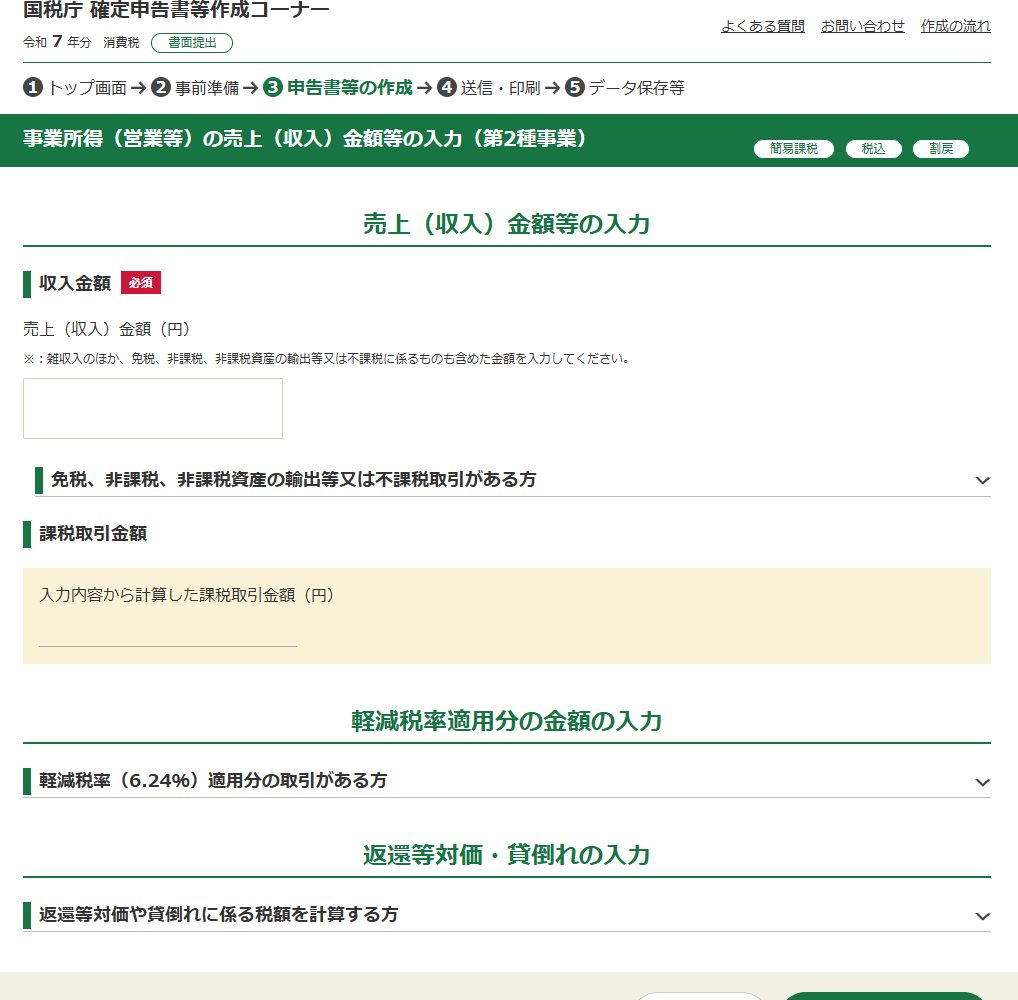

今年更新されたのが収入金額等の入力画面です。

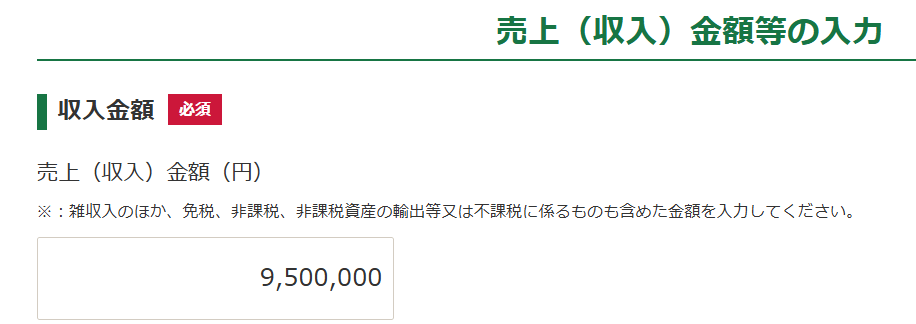

今回、実際数字を使って解説したいと思います。

売上850万円(税込)

雑収入100万円:すべて補助金や奨励金であり消費税不課税取引

売上(収入)金額に入力するのは、売上のほか雑収入も含めた金額となります。

売上850万円+雑収入100万円=950万円を入力します。

雑収入100万円は全額補助金や報奨金なので不課税取引ですがいったん含めます。

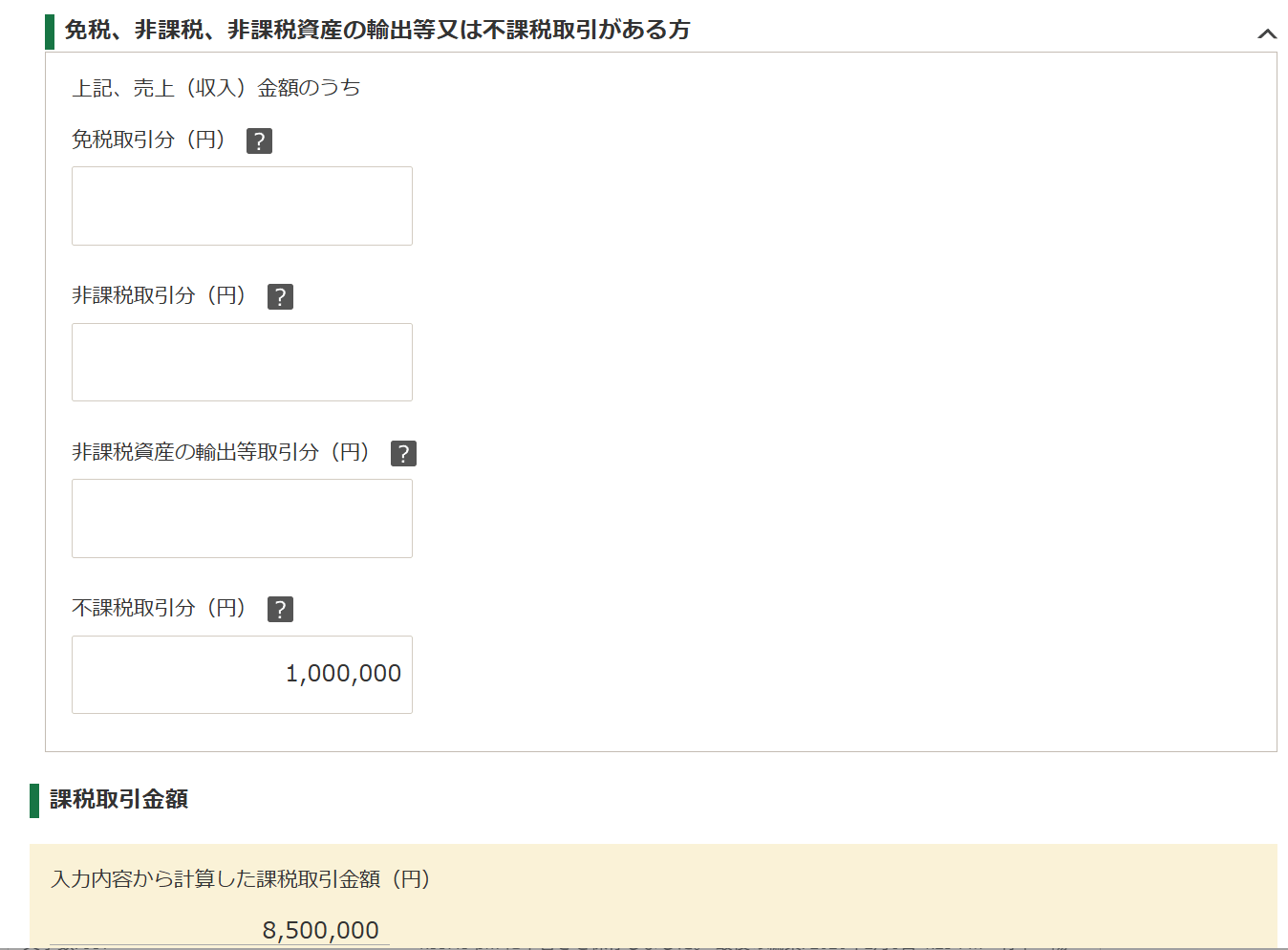

次に、「免税、非課税、非課税資産の輸出等または不課税取引がある方」の∨を開き不課税取引の欄に雑収入100万円を入力します。

その結果、不課税取引を除いた課税取引金額は850万円となります。

これで終了!…とはなりません。

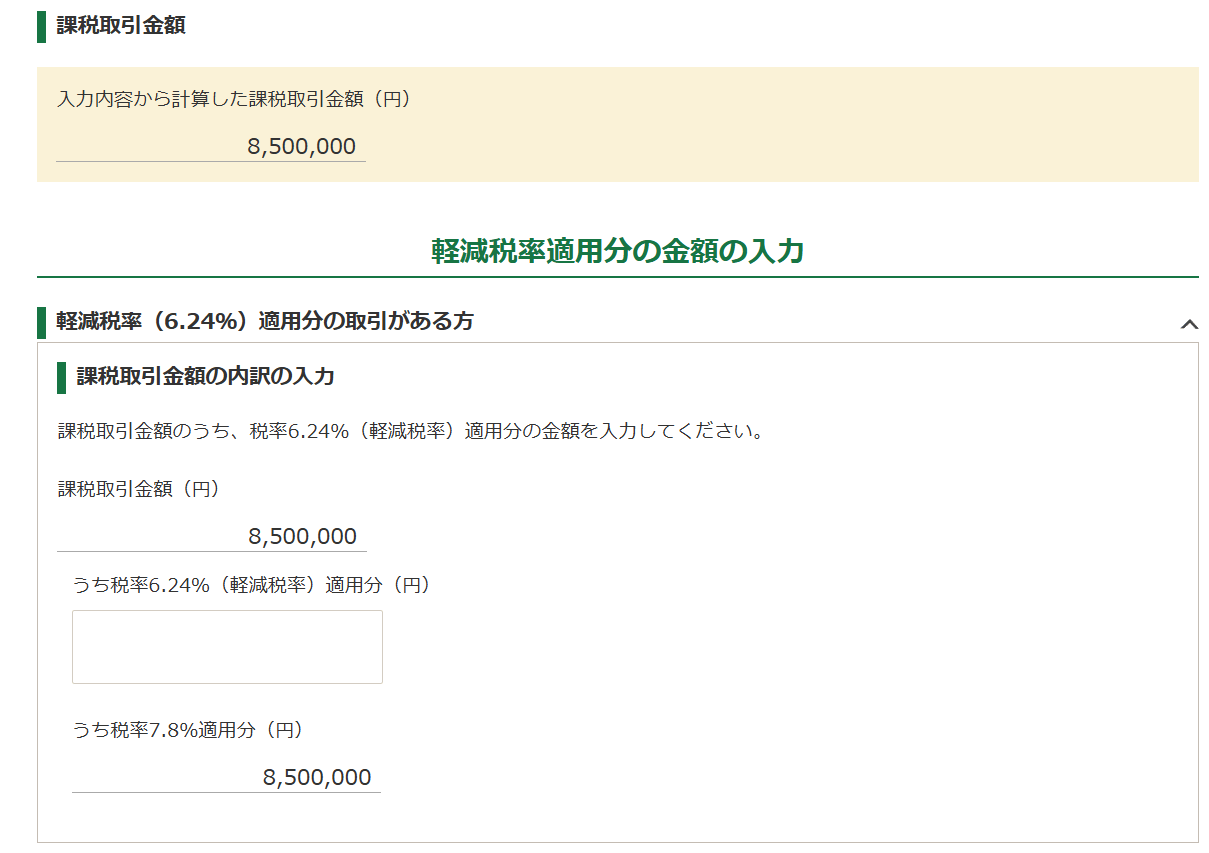

軽減税率8%を適用する方ですので軽減税率適用分の金額の入力も必要です。∨を開きます。

デフォルトでは、課税取引金額850万円全額が税率10%(税率7.8%は税率10%のうち国税部分を指しています)になっています。

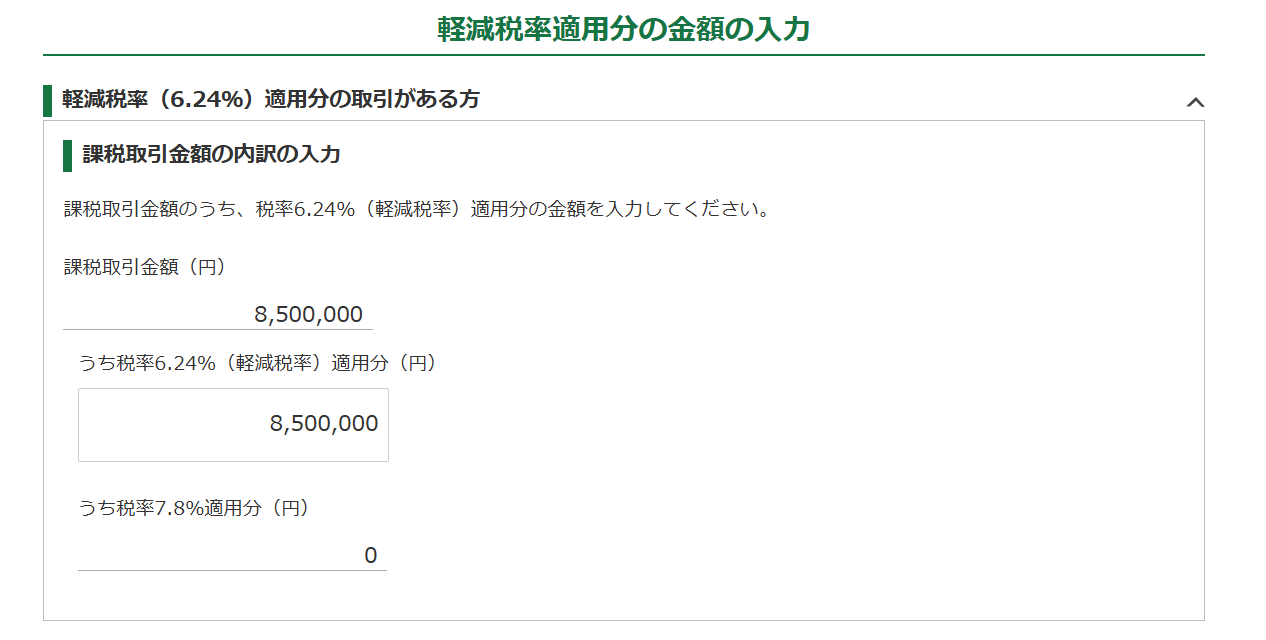

これを軽減税率8%(税率6.24%は税率8%のうち国税部分を指しています)適用分のほうに850万円を入力します。

これで完成。

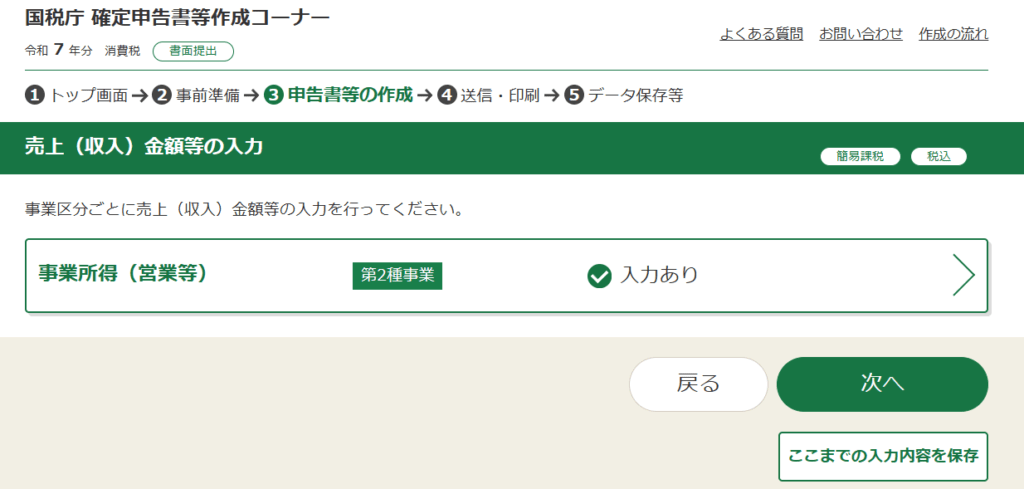

画面上に「入力あり」と表示されます。

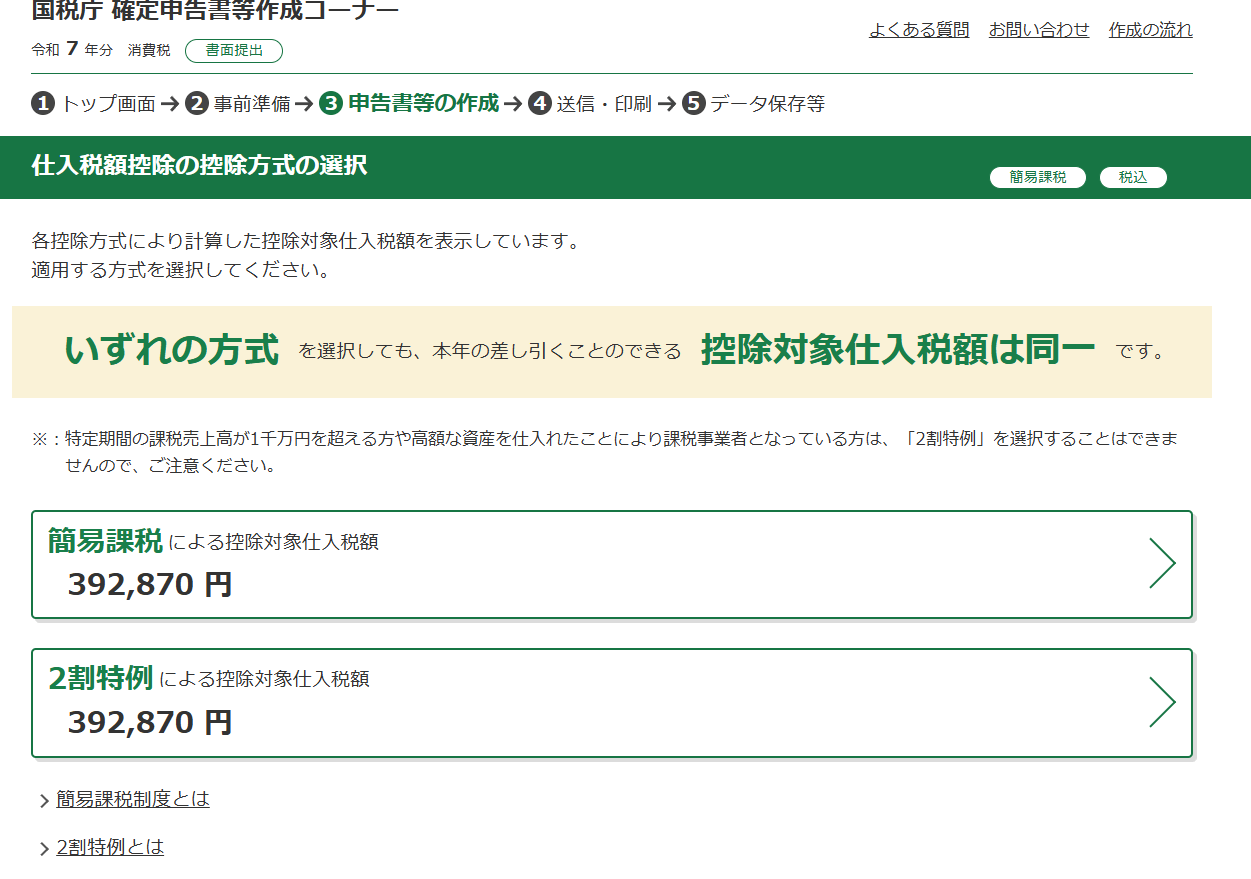

次へ進みますと、簡易課税が2割特例か判断できない場合「2割特例を適用しますか?」で「いいえ」を選択している場合に有利不利の結果が出てきます。

今回の場合は簡易課税と2割特例とも計算結果は同じなので、どちらの>を選んでもかまいません。

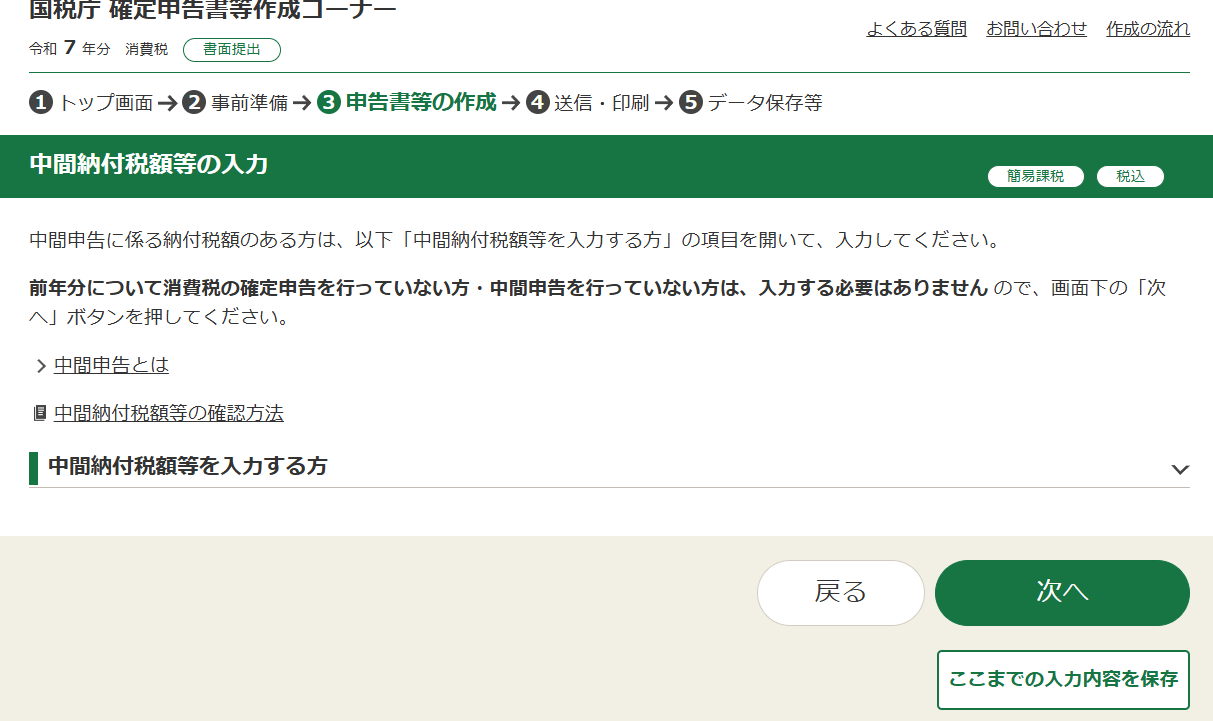

次は中間納税があればその金額を入力します。

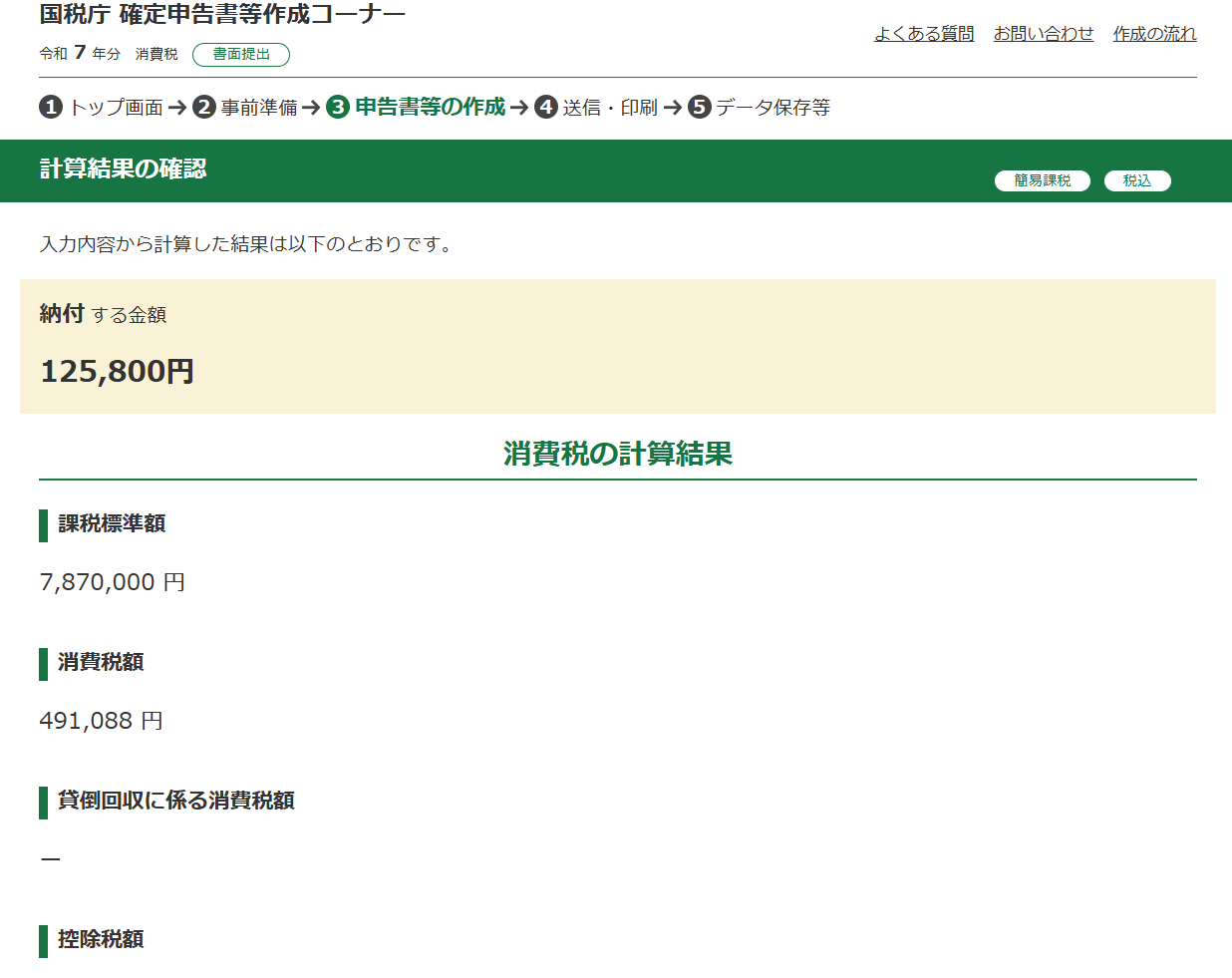

次に進みますと計算結果が表示されます。

まとめ

今回、確定申告書等作成コーナーで消費税申告書を作成する場合の注意点を書いてみました。

収入金額等の入力画面が意外ととっつきにくいかもしれません。

また、軽減税率8%適用分がある場合の入力もれは注意したいところです。

では。