2月に入ってから市役所と納税協会で確定申告相談をお受けしています。

まだあと納税協会で数回相談をお受けする予定なのですが、ここまでで私が受けた相談のうち気になったことを今回まとめておこうと思います。

未支給年金は一時所得 手書きの確定申告書の書き方

市役所で行われた相談においては、申告書を書いてほしいというご相談はお受けしていません。

すぐ近くに税務署がありますのでそちらにご案内させていただいていました。

お見えになった方は不動産所得のみある方でしたが毎年の申告時期に不安で仕方なかったとのこと。

内容を確認する限り問題はなく、本当なら所得税の申告すら要らない方でした。

ただ住民税の申告は必要ですのでそのまま所得税申告を提出したら住民税に情報が行くので提出したらどうでしょうか?とご案内しました。

その方は、さらに今年亡くなった方が本来受け取るべきであった未支給年金を受け取っていました。

未支給年金の額は、遺族の一時所得となります。

その申告書の書き方なんですけど、この方が受け取った未支給年金の額は2ヶ月分でしたので40万円程度。

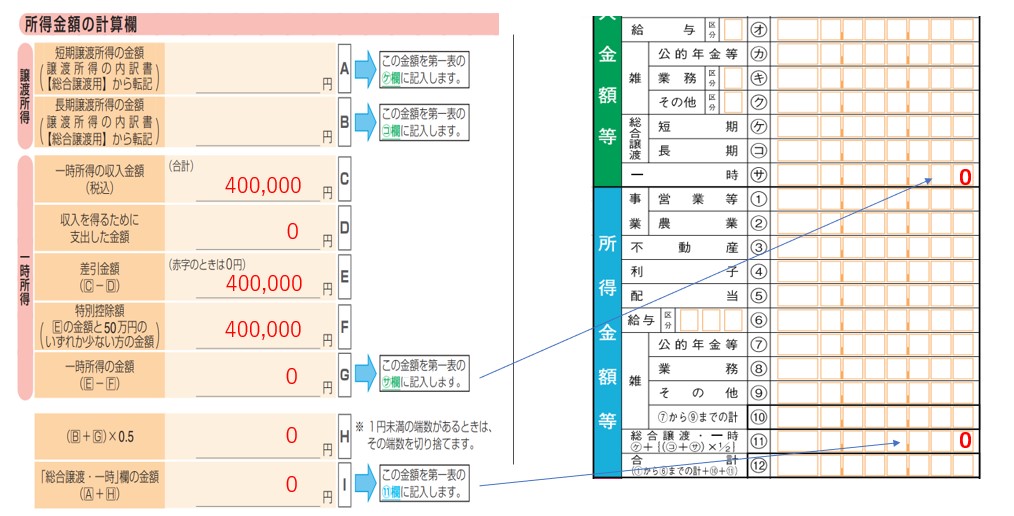

確定申告書の手引きによりますと、

一時所得は、

で計算をします。

今回の場合、収入金額は40万円、収入を得るために支出した金額は0円となります。

そうしますと、特別控除50万円が全額差し引けませんので結果として一時所得は0円となります。

ポイントとしては、

- 収入金額等 一時㋚欄:収入金額-支出した金額-特別控除の金額

- 所得金額 一時⑪欄:㋚欄×1/2

となります。この一時㋚欄が独特ですので注意しましょう。

結局この方の場合は㋚欄と⑪欄ともに0円でしたので申告書に0円と記入するか空欄にするのかはお任せしました。

【事務所お知らせ】所得控除の計算誤り

生命保険料控除の計算誤りが今年もありました。

控除証明書のハガキの見方と記入の仕方ですね。

- 新制度か旧制度か

- 計算方法に間違いはないか

- 支払金額と控除金額の記入の確認

どうしても手書きですと不安になりますので、私の場合は申告書をチェックするときに作成コーナーで入力をして計算チェックをさせていただいています。

あと、事業専従者控除や青色事業専従者控除を受けている場合は、配偶者控除・扶養控除を受けることができません。

寄付金控除は支払った金額全部ではありません

支払った金額がそのまま寄付金控除になると思われているようで数人お見掛けしました。

寄付金控除は、支払った金額-2,000円です。

このマイナス2,000円を忘れる方が多い。

あと、所得金額の40%と支払った金額のいずれか小さいほうを選択するわけですが、多くの場合は支払った金額のほうが小さくなるのでたまにあれ?と思うことがあります。

10万円超えていないから医療費控除は受けられない!?

今年もこの質問を受けました。

もちろん所得が出ているのであればその通りだと思いますけど、明らかに年金だけしかもらっていないのに医療費控除を受けられていない方が多いです。

「10万円じゃないの?」って聞かれますけど、所得金額が200万円未満の場合には、10万円よりも所得金額×5%のほうが小さくなります。

その結果、医療費控除を受けられることもありますので、医療費控除=10万円と聞かれたら所得金額を必ず確認しています。

まとめ

今年私が受けた相談の多くは、毎年間違いが多かったりするところでもあるのかなと思います。

このブログに残すことで私の記憶にも残るので毎年整理していこうと思っています。

もちろん詳細な内容は伏せています。

では。