ネイリストが確定申告をする際には、1年間の売上から経費を差し引く計算が必要となります。

では、なんでもかんでも払った分が全額経費になるのでしょうか?

ネイリストが使う設備や備品

全額経費にならないものとしては、ネイリストが使う設備や備品のうち買った時の値段が10万円以上になる場合です。

10万円以上であれば原則として全額買った時の経費にすることができません。

10万円以上ということは10万円ピッタリでも全額経費にできません。

減価償却という手続きを踏んで毎年少しずつ経費にしていきます。

10万円以上になるものとして多いと思われるのは、以下のような設備や備品ではないでしょうか。

- ネイルマシン

- LED/UVライト

- 集塵機

- 施術テーブル・チェア

- タブレット・スマホ(事業使用分)

もちろん、事業で使う必要があるものだけが経費にできますので、タブレットやスマホのように事業でもプライベートでも使うものは事業で使う分だけを経費にします。

【事務所お知らせ】よくある間違い例

ここで、まずよくある間違い例を取り上げてみたいと思います。

1つ目は、ネイルマシンを15万円で買ったけど全額を消耗品費として経理していたという場合です。

消耗品費として払った時に全額経費にしていた、ということですね。

15万円で買っていますので、全額を経費にすることはできずいったん固定資産として経理をします。

科目は「器具備品」とします。

その後減価償却という手続きを12月末の時点で行います。

減価償却をするためには国税庁で定められた耐用年数にしたがって経費にしていく年数が決まります。

ネイリストが使う理容・美容器具の耐用年数は「5年」となっています。

イメージとしては、15万円のうち3万円(15万円÷5年)しか経費にできないということです。

年の途中で買った場合にはこの3万円を月数按分します。

例えば、令和7年10月に買った場合には、3万円×3月/12月=5,000円しか経費にできません。

ほかにも、LEDライトを買ったときに10万円以上であるにもかかわらず全額消耗品費にしていたという場合が考えられます。

理容・美容器具で10万円以上のものを買うときには注意が必要です。

30万円未満の特例

一方で、

買った時の値段が30万円未満であれば全額経費にできると思うんだけど…

っていう話を聞いたことがあるかもしれませんね。

「少額の減価償却資産の特例」と呼ばれるものですが、全額を経費にするためには以下の要件を満たす必要があります。

- 買った値段が10万円以上30万円未満である(新品・中古は問わない)

- 1台、1個、一そろいごとに判断する

- 年中に買って使い始めている

- 青色申告をしている人

が主な要件です。

意外と勘違いされているのは、青色申告ではない人(=白色申告)でもこの特例が使えると思っている場合です。

あくまで青色申告であることの特典だと思っていただけたら。

先ほどのネイルマシンを15万円で買って全額を消耗品費として経理していたという例ですと、青色申告をしている人ですでに使っているのであれば全額経費でOK。

ただし、経理をするうえでは10万円以上ですのでいったんは器具備品として固定資産として計上しておき、決算のときに経費にするほうがいいかもしれません。

というのは、ネイリストが事業所得を申告するときには売上や経費などを集計した決算書を添付する必要があります。

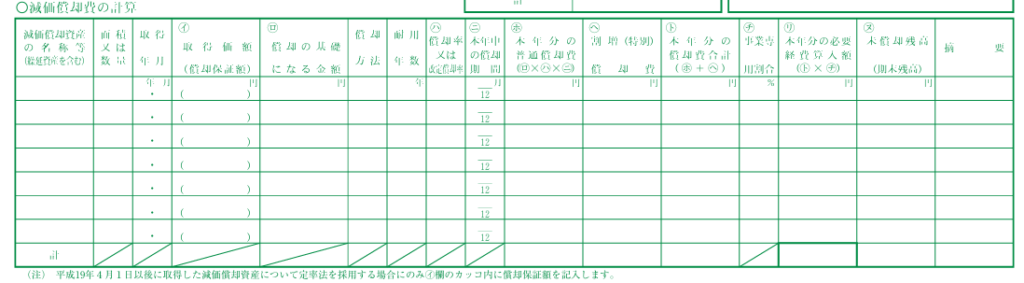

この決算書の中には「減価償却費の計算」という減価償却をした資産や金額などを記入する欄があります。

少額の減価償却資産の特例を使ったことを表すため、「摘要」欄に「措法 28の2」と記載する必要があります。

国税庁ホームページの確定申告書等作成コーナーでは、この減価償却の明細を作成するときに少額減価償却資産の特例を選ぶことで摘要欄の印字も行われます。

この少額の減価償却資産の特例は固定資産税(償却資産税)の課税対象となります。

しかし、償却資産の合計額が150万円未満の場合には固定資産税は課税されません。

まとめ

今回は、ネイリストが使う設備や備品の経費についてまとめてみました。

減価償却という手続きが必要になることや、少額の減価償却資産の特例の要件を満たしているかどうかはよくチェックしておきたいところです。

では。