個人事業主(フリーランス)の税務調査において問題になることとして、家事費と家事関連費がきちんと取り扱われているかという点が挙げられます。

今回は家事費と家事関連費の言葉の説明とどういうところが指摘されるのかについて解説してみたいと思います。

【事務所お知らせ】家事費と家事関連費

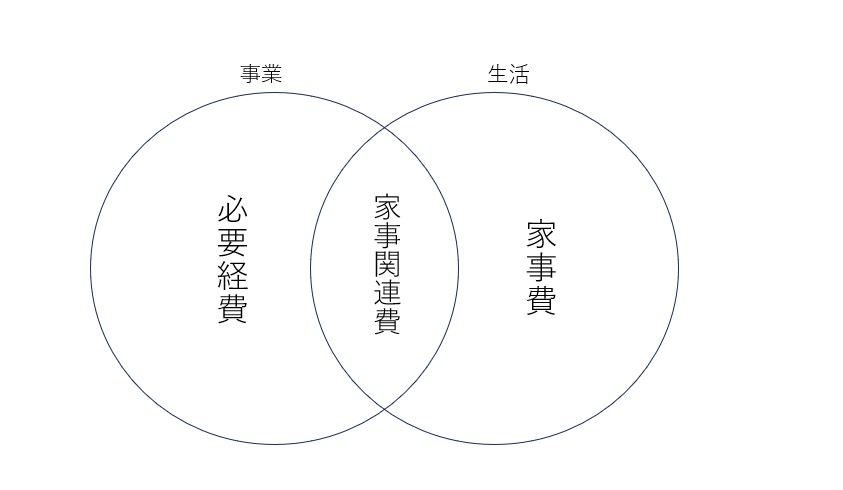

個人事業主は、事業と生活両方の側面を持ち合わせていますので、事業のための支払でと生活のための支払の両方が出てきます。

このうち、事業のための支払を「必要経費」といい、生活のための支払を「家事費」といいます。

必要経費と家事費が入り混じっている支払を「家事関連費」といいます。

図解するとこんな感じ。

個人事業主の方は、売上から必要経費を差し引いて事業所得を計算するというのが一般的な流れです。

所得を得るための必要経費、つまり、事業と関連がある支払であることがポイントとなります。

一方で、家事費は必要経費にはなりません。生活のための支払ですから。

ここで、問題となるのは家事関連費です。

色のイメージでいうと、

- 必要経費:シロ

- 家事費:クロ

- 家事関連費:グレー

です。

簡単に言いますと、必要経費だと説明できたらシロになるし、説明ができなければクロになりかねないものが家事関連費です。

家事関連費の必要経費の要件

家事関連費は、必要経費と家事費が入り混じった支払であり原則は必要経費になりません。

しかし、家事費と明確な区分ができれば必要経費になるという取り扱いになっています。

では、家事関連費が必要経費になりうる要件ってどんなものなのでしょうか。

①業務を行う上で必要である経費であること

②業務を行う上で必要である部分が明確に区分できる経費であること

さらに必要経費を計算するうえでは、業務の内容や経費の内容、家族及び従業員の構成、店舗併用の家屋などの利用状況を総合勘案して判定することになっています。

うーん、難しい…。

具体的には、家事関連費について事業用と生活用の割合を計算して事業用の部分を必要経費にする、という取り扱いをします。

この事業分を取り出すことを「家事按分」と言ったりします。

家事按分の例

家事按分の例を挙げてみます。

- 自宅兼事務所の家賃

事業で使う部屋と居住用の部屋の床面積比やコンセントの数などで計算をします。事務所として使っている部屋が明確になるようにしておくことも大事です。 - ガソリン代

リッター当たりの走行距離を記録する(メーターを記録する)、乗車時間を記録するなどがあります。 - スマホ代やインターネット代

通話時間や使用時間を計算します。 - 水道光熱費

自宅兼事務所の場合には、家賃と同じように床面積の割合などで計算する。水道代やガス代で事業でほどんと使わない場合には経費にできません。 - スーツを含む服、靴、カバン代

事業に関係するものですが事業用部分をどう計算するのかという根拠が明確にしずらいことから一般的に経費にならない

ほかにも家事按分の方法はあります。挙げるときりがありません。

明確な根拠があり説明ができるか

家事関連費の経費計算において、ひとつチェックしておきたい点があります。

それは、

ということです。

「〇%を経費にしたら税務署に目を付けられない!」などという噂が出回ったりしていますけど計算根拠がなければ経費とは認められにくいでしょう。

最悪、架空の経費を計上したということで脱税となり重たい罰金が科されてしまうことにもなりかねません。

先ほどの具体例で挙げましたけどどのように家事按分をしたかという計算根拠は残しておきましょう。

さらに、その計算根拠をもって説明ができればいいわけです。

やってはいけないのは、適当な割合で按分してしまうことです。

大原則は、事業における必要経費として明確に区分できることです。

「明確」と言っている以上、「ざっくりと」ではダメだということです。

まとめ

今回は、家事費と家事関連費についてまとめてみました。

家事関連費の家事按分については税務署から指摘を受けやすいところですので、明確な計算根拠と説明ができるようにしておくことが大切です。

では。