消費税の申告で、計算をした結果還付になった場合には税務署からの問い合わせが来たり税務調査に入られることがあります。

なぜ消費税の還付申告がこれほど厳しいものになっているのでしょうか。

還付申告は必ずチェックされている

国税庁から公表されている法人税等の調査事績の概要によると、消費税の還付申告法人大して、総額370億円が追加で徴収されています。

このうち不正還付は約110億円です。

消費税の不正還付は、買い手から預かった消費税分を搾取(奪い取る)という悪質な行為なので、国税局も特に厳しい調査を行っています。

東京国税局では令和4年9月30日に「消費税不正還付対策本部」を設置して、徹底的な調査を行うようになりました。

還付申告になるのは、一般的に売上に含まれている消費税より仕入・経費に含まれている消費税のほうが大きい場合です。

還付申告になる原因は以下のようなものがあります。

- 輸出免税が主な事業である

商品を海外に輸出する場合には、売上に含まれている消費税は0%と計算されます。

その商品を日本で買ったり作ったり場合には支払った時に消費税がかかっていますので、仕入・経費に含まれている消費税のほうが大きくなります。

- 高額な設備投資を行った場合

例えば、倉庫を買ったとか大型機械を買った場合には、仕入・経費に含まれている消費税が売上に含まれている消費税より大きくなることがあります。

このような還付申告書の提出があった場合には、税務署内で入念なチェックが行われてます。

電話や書面による追加書類の送付依頼が多いですが、場合によっては税務調査が行われることもあります。

消費税の還付金はすぐ振り込まれないことも

国税庁が公表した「消費税還付申告に関する国税当局の対応について」では、消費税の還付申告に対する国税局の対応が明確に示されています。

これによると、消費税の還付申告書について、国税局の行政指導や実地調査が必要と認められた場合、これらの確認が終了するまで還付金の振込みをしないとなっています。

行政指導とは、電話や書面による追加資料の送付依頼などで税務調査ではありません。

実地調査は税務調査で会社にお伺いして調査をすることです。

例えば、

- 仕入先や輸出免税の相手方と連絡が取れず取引の実態が確認できない場合

- 取引におけるお金のやり取りの確認ができない場合

- 輸出にに関する証拠書類が適切に管理されていない場合

このような場合には、確認に時間がかかるために還付を止める期間が長くなることがあります。

一般的に、行政指導として税務署より電話や書面で確認を求められる書類は以下のようなものです。

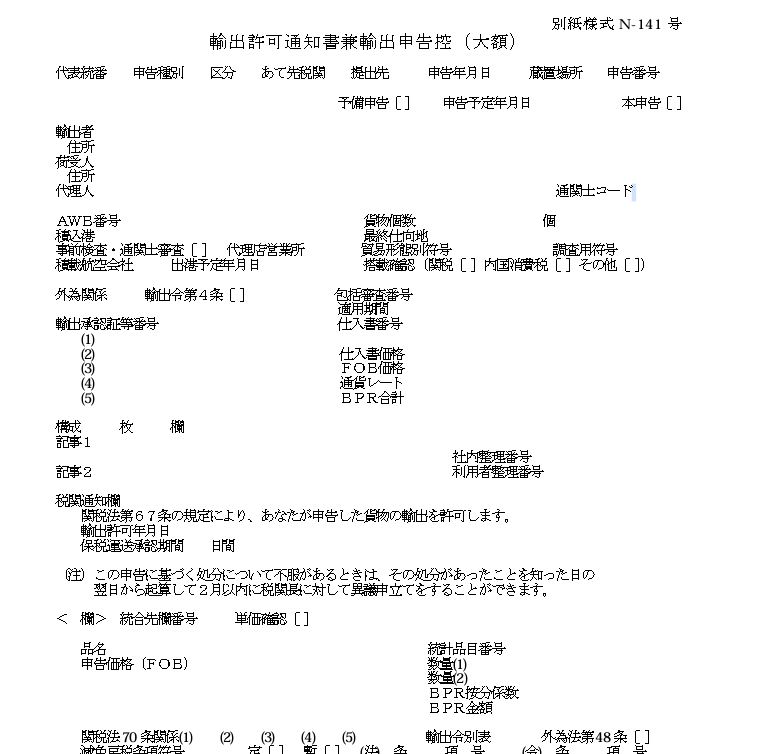

- 輸出免税:輸出許可通知書やインボイス(仕入書・送り状)等の写し

- 設備投資:契約書や請求書等の写し、取引実態を確認できる資料など

所得が赤字でも消費税の税務調査はある

一見、所得税や法人税の所得(もうけ)が赤字だった場合には税務調査など来ないと思っている方が多いようです。

しかし、消費税の還付申告書の提出があって、どこか不審点があった場合には消費税の観点から税務調査に来るということは十分にありえます。

なので油断は禁物です。

まとめ

消費税の還付申告書の提出があると、まず税務署から電話がかかってきて還付に関係する書類の提出を求められるのが一般的です。

なので、還付金の入金が遅れ会社の資金繰りを悪化させないためにも、還付に関する書類の整備と保管を心がけておく必要があります。

では。