年金相談において、お亡くなりになった本人が受け取る予定だった年金を生計を同じくしていた遺族の方が未支給年金として請求することができます。

「生計を同じくしていること」が要件のひとつになっていますけど、税法にも「生計を一にする」という言葉があります。

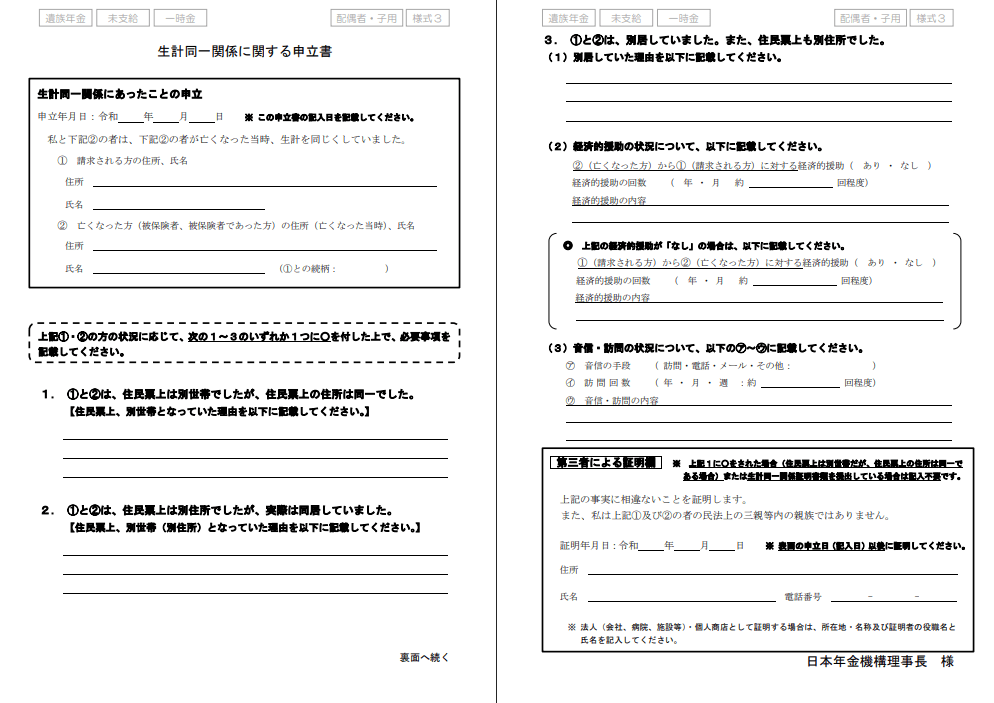

生計同一関係に関する申立書

例えば、お亡くなりになった本人の遺族として子どもがいます。

子どもは住所を別にしていて子どもが本人が受け取る予定だった未支給年金を請求したいとします。

その場合、子どもは本人と生計を同じくしていたという要件を満たす必要があります。

「生計を同じくしていた」とは、住民票上同一の世帯だった場合のほか、

- 住民票上の住所が異なっていたが、日常生活を共にしかつ生活上の家計を一つにしていた

- 単身赴任・就学・療養などやむを得ない事情により住民票上の住所が異なっていたが、その事情が消滅したときは日常生活を共にし生活上の家計を一つにする予定だった

- 住民票上の住所が異なっていたが、生活費・療養費などについて生活の基盤となる経済的な援助が行われていた

という場合には生計を同じくしていたと判断されます。

そのため、同居していても生活費の管理が別であるとか、住所が別であり経済的な援助がほとんどない場合には生計を同じくしていたとは認められません。

未支給年金を請求する場合、子どもが別住所であれば別に書類を提出する必要があります。

それが以下にある「生計同一関係に関する申立書」です。

亡くなった本人と子どもが別住所であれば、右側の3.欄以降を中心に埋めていくことになります。

さらに、第三者による証明が必要になることが一般的であり、親族ではない、例えば施設や病院関係者・近所の人などに記入をお願いすることになります。

【事務所お知らせ】税法における「生計を一にする」とは?

税法においては、生計を一にするという言葉が出てきます。

「生計を同じくする」と「生計を一にする」は、どちらも家計を共にしている状態を表す言葉です。

特に税法においては「生計を一にする」が用いられ、より明確な定義がなされています。

日常会話で使われる「生計を同じくする」は、より広い意味で「生活を共にしている」というニュアンスで使われることが多く、両者に厳密な違いはないとされています。

税法における生計を一にするとは、生活費を一つの財布でまかなっている状態であり必ずしも同居していなければならないわけではありません。

住所が別であったとしても、

- 生活費や学資金、療養費などを常に送金している場合

- 勤務・修学で一時的に別居しているが余暇は実家で過ごす場合

などは生計を一にするとされています。

例えば、所得税法においては、医療費控除、社会保険料控除、地震保険料控除、扶養控除を受けるときに「生計を一にする配偶者や親族」という要件があります。

「生計を一にする」と判断するための証明って?

では、住所が別である場合に生計を一にすると判断したことを証明するためにはどうしたらいいのでしょうか?

実は、税法では生計同一に関する申立書のようなものはありません。

住所が別の場合、仕送りや生活の財布が一緒であることを示す預金通帳などの書類を保管しておきます。

確定申告書を提出したあとで税務調査や税務署からの問い合わせがあったときに証拠として提示できるかという実質で判断されます。

まとめ

年金のほうが生計同一に関する申立書の添付を求めることで書類上形式的に審査をしていると感じます。

一方で、税法における生計を一にするの判断は書類ではなく税務調査や問い合わせでの実質判断に委ねられていると私は考えています。

では。