先日から税理士事務所にて確定申告書作成のお手伝いをさせていただいています。

ほとんどが農業申告とのことで初めての体験です。

また先日、納税協会主催の個別相談会でも農業(梅農家)の方の確定申告書を目にする機会がありました。

そこで今回、農業申告を経験して感じていることを書いてみたいと思います。

税理士事務所での農業申告の流れ

私がお手伝いさせていただいている事務所では、記帳から申告書作成まですべてを請け負っています。

私が住む地域では、農業が盛んです。

- みかん

- 梅

- トマト

- いんげん

- ピーマン

- 花

が主なものです。

農家には、確定申告時にJAから青色申告書作成用に「営農取引明細」というものを取り寄せてもらいます。

JAを通じて売ったり買ったりしたものを集計した明細書です。

その他、市場で直接売ったりする場合はその明細書も発行してもらいます。

それと預金通帳、現金で支払った場合のレシートや領収書を集計をして記帳作業をしていきます。

・市場からの明細:市場売上

・預金通帳(請求書):振込み

・レシートや領収書:現金

最後に家事按分と家事消費分や減価償却費を計算して決算書のベースが完了、さらに雑収入の内訳など各種内訳を保管入力するという流れです。

その後、社会保険料控除などの各種控除を集計して申告書作成が完了します。

【事務所お知らせ】農業の決算書の勘定科目

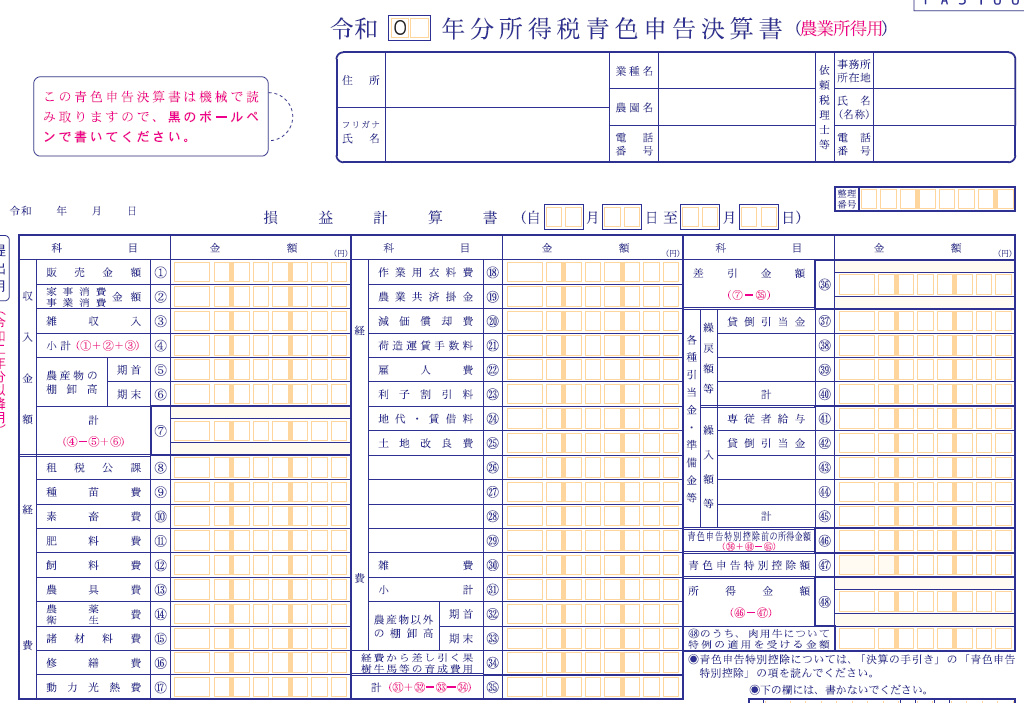

特徴的なのは、農業の決算書なのではないでしょうか。

一般的な事業の決算書と勘定科目がまったく異なります。

肥料費やら農具費など普段はお目にかからない科目がたくさん出てきます。

私は最初勘定科目の説明を受けてから作業を始めましたが、実際勘定科目で迷うことも多く、一覧表にしたものを手元に置いてそのつど確認しています。

ただ営農取引明細書は、青色申告書作成用に科目ごとに振り分け済みですのでその科目のまま基本的に集計します。

しかし、問題なのは現金で購入したものです。

レシートや領収書からどの勘定科目がふさわしいのか想定しなければならないのです。

特にレシートですと商品名しか書かれておらず何に使うのか素人にはまったく分かりません。

その都度商品名をネット検索するという手間が増えます。

それでもなかなか難しいなと思うのが、例えば決算書の「諸材料費」という科目。

引用:国税庁ホームページ 帳簿の記帳のしかたー農業所得者用ー

この諸材料費の中に農具として使うものもあるのかなと思ったりするわけです。

ちなみに、決算書には「農具費」という科目もあります。

引用:国税庁ホームページ 帳簿の記帳のしかたー農業所得者用ー

例えばホームセンターで買ったレシートがあるとします。

商品名に「●●ドリル」とかあれば農具費なのかなと想像できますが、商品名だと検索してもこれが本当に農具費なのか諸材料費なのか分かりません。

実際記帳作業を進めていくと、諸材料費だけ昨年と比べて異常に膨れ上がってしまうこともあります。

なので、前年と比較をしながら勘定科目を振っていくという調整も必要になります。

もちろんその年だけ諸材料費が増えたという根拠があればそのままにしておきますが。

あとは、雑収入ですね。

事業分量配当金や価格安定補償金など各種補助・助成が行われます。

内訳書にも記入箇所があるのと、消費税で影響してくる部分でもあるのできちんと集計しておく必要があります。

青色申告特別控除10万円

今一番不思議に思っているところですが、相談会に来られた農家でも記帳作業をしている農家でもほとんどが青色申告特別控除10万円をとっていることです。

青色申告特別控除10万円は、簡易な帳簿を作成していること、簡単に言えば「損益計算書だけ作成している(貸借対照表は作成しない)」ということです。

所得がたくさん出ていても10万円控除しかとっていないのです。

特に和歌山の梅は全国的にも有名ですので、梅農家は比較的儲けが出ているケースがあります。

経費は比較的かからないため10万円控除をとるだけだと所得がかなり出てしまい納税額がかなり大きくなってしまいます。

消費税は簡易課税が有利 「飲食料品の譲渡」第2種

売上が出ているということで、消費税を納める課税事業者である方が非常に多いです。

しかし、経費があまりかからないために一般課税で申告すると消費税額がかなり増えてしまいます。

そこで、簡易課税制度を選択する農家がほぼ100%です。

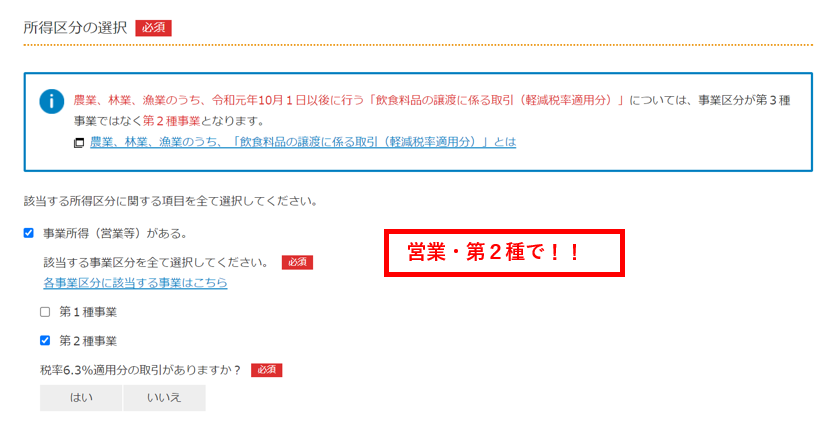

特に梅やみかんなどの飲食料品の譲渡は第3種ではなく第2種です。

通常農業の第3種だとみなし仕入れ率70%ですが、第2種だとみなし仕入れ率80%。

実際に経費を80%もかけている農家はほぼいませんので、簡易課税を取るほうが有利になります。

なので、売上が1,000万円に届きそうなところの人には事前に簡易課税選択届出書も合わせて出すようにお伝えています。

簡易課税なので、売上高と雑収入の合計額から雑収入のうち不課税になるものを除いたものにみなし仕入れ率をかけて計算します。

雑収入は補助金や助成金・交付金なので基本的に不課税です。

しかし、事業分量配当金(利用高配当)は課税されますが、実際は実態を見ないと判断できないところも正直あります。

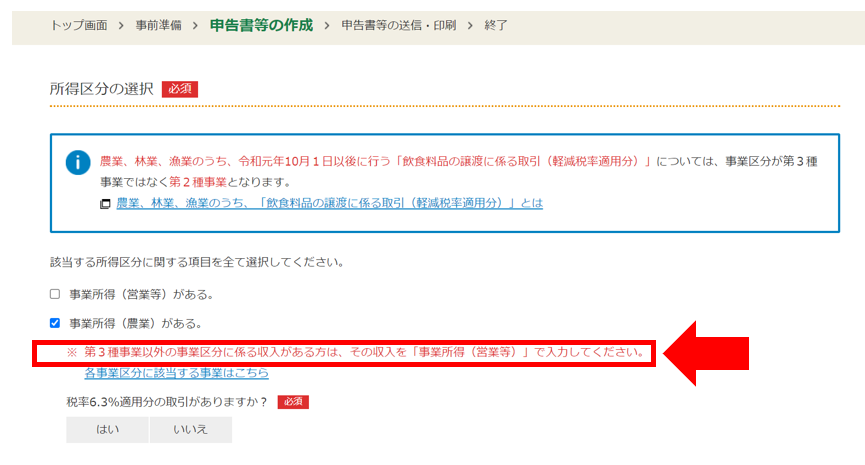

あと注意するところとして、確定申告書等作成コーナーで消費税の簡易課税申告書を作成するときの「所得区分の選択」についてです。

以下のように、所得区分の選択まで進めますと、「事業所得(農業)がある」にチェックをするのが通常なのですが、農業は一般的に第3種です。

なので、赤書きされているように、第3種以外の収入があれば「事業所得(営業等)」で入力することになります。

農業でも梅・みかん・野菜など飲食料品の譲渡は第2種ですので、「事業所得(営業等)がある」にチェックをし、「第2種事業」にチェックをします。

そのうえで収入金額等を入力して申告書を作成していきます。

貸借科目の意味がない??

一般的な記帳作業ですと、基本的に貸借対照表と損益計算書を作る複式簿記を前提にしていきますので、現金預金の残高もきちんと確認していくのが当たり前です。

しかし、損益計算書だけ集計する簡易な帳簿ですと残高を集計する手間がいりません。

つまり何が言いたいかと言うと、すべてを記帳する必要がないということ。

営農取引明細書には、口座を分けていなければ事業分だけでなくプライベートな支出も入っています。

最初はすべて記帳するものだと考えて、プライベート支出も事業主勘定を使って記帳していました。

しかし、そもそも残高管理をしないので事業分だけ記帳すればあとは無視。

損益に影響するものだけ拾い上げていく。

もちろん残高はあいませんがそれでいいという考えです。

税理士が省略していいと言っていた意味が最近ようやくわかってきたとともに、本当にこれでいいのかなと思ったりします。

まとめ

これまで税理士支部会から農家の方向けに記帳指導の派遣を行っていたようです。

なので実際ご自身で記帳されて決算書や申告書を作成されている方がほとんどです。

しかし、青色申告特別控除10万円はもったいないなと感じます。

ただ貸借対照表を作るとなると残高管理をすることになりますし、どこまで可能なのかどうか。

今そこをビジネスにしようとしている税理士もいらっしゃるようです。

では。