年金を受け取ることができる場合には、老齢年金については雑所得として税金が課されます。

障害年金と遺族年金は税金はかかりません。

年金は一定額以上ですと源泉徴収(税金の前払い)されますが、計算結果により源泉徴収税額が0円=源泉徴収されていないこともあります。

そんなときでも必ず確定申告しなければならないのでしょうか?

年金の源泉徴収票

翌年1月になると、日本年金機構から「公的年金等の源泉徴収票」が送付されてきます。その源泉徴収票には、源泉徴収税額という欄があります。

「源泉徴収税額」欄の金額は、年金の支払日における源泉徴収税額(所得税額および復興特別所得税額の合計)を合計したものです。

毎年10月に送られてくる扶養親族等申告書を提出している場合には、

=(年金支給額-社会保険料-各種控除額)×5.105%

扶養親族等申告書を提出していない場合には、

=(年金支給額-社会保険料-公的年金等控除、基礎控除相当)×5.105%

で源泉徴収税額を計算することになります。

また、年金から差し引かれた社会保険料がある場合、社会保険料控除として確定申告にて控除を受けることができます。

介護保険料および国民健康保険料(または後期高齢者医療保険料)の合計額です。

ただし、老齢年金の受取額が一定額未満であれば源泉徴収の対象となりません。

所得税および復興特別所得税の源泉徴収の対象とならない方は、

- 65歳未満でその年の年金の支払額が108万円に満たない方

- 65歳以上でその年の年金の支払額が158万円に満たない方

です。

老齢年金しか受け取っていない場合には、年金の支払はあるけれど各種控除があって計算した結果、源泉徴収税額が0円ということもありえます。

源泉徴収税額は所得税の前払いですので、それが0円であれば所得税を納めなくてもよかったので確定申告というお話は出てきません。

問題なのは、お勤めしつつ年金をもらっている方の場合です。

この場合には、源泉徴収税額がたとえ0円であっても原則確定申告をすることになります。

【事務所お知らせ】働きながら年金をもらう場合

働きながら年金をもらう人が非常に増えています。

給与と年金を合わせて月に47万円以下であれば、年金は全額支給されることになります。

この場合、給与を受け取っていると勤務先で年末調整をすることになります。

毎年11月あたりになると、勤務先から扶養控除等申告書や保険料控除申告書などの書類を書いてご提出されているかもしれません。

その結果に基づいて勤務先は年末調整をし、翌年1月中に給与所得の源泉徴収票が交付されます。

一方、年金を受け取ると毎年10月以降扶養親族等申告書が送付されてきます。

ここで注意することは、給与における扶養控除等申告書と年金における扶養親族等申告書の関係です。

実はこの書類は2つとも同じことを記入します。

配偶者控除や扶養控除、障害者控除などを受けるために作成されるもので、一方だけに出せばいいものです。

もし両方同じ内容を記入して提出してしまうと、二重控除になってしまいます。

給与所得の扶養控除等申告書を提出することで、給与の源泉所得税を計算する際に甲欄という低い税金で源泉徴収することができます。

一方、年金については、扶養親族等申告書の提出するかしないかで税率に変わりはありません。

ですので、

では、翌年1月になり給与所得の源泉徴収票と、公的年金等の源泉徴収票の2つがお手元にある場合にどうするのか。

この場合、給与は給与所得・公的年金は雑所得と別の所得区分になりますので、合算して所得税を計算する必要があります。これが確定申告にあたるわけです。

給与も支払時に源泉徴収(所得税の前払い)されています。

年金も同じように源泉徴収されていますが、年金の金額により源泉徴収税額0円だったとした場合でも、合算して確定申告をする必要があります。

実は、確定申告をすることでトータルの税金が少なくなり還付を受けることができる可能性もあります。

確定申告するメリットをいくつか挙げてみます。

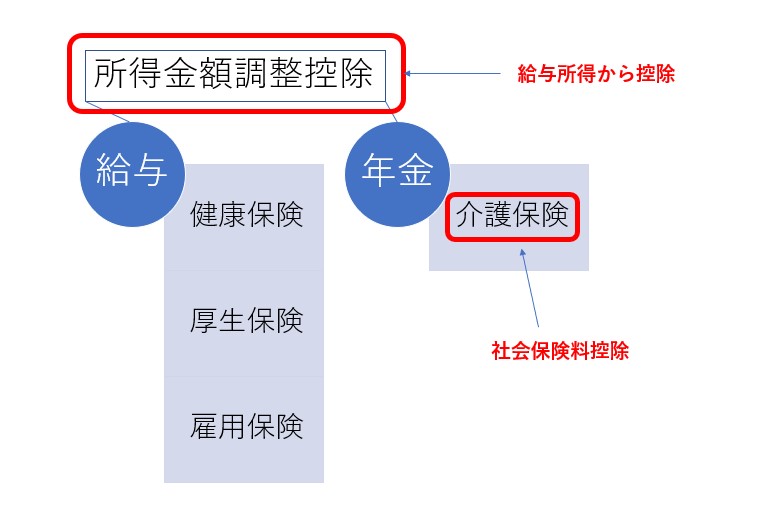

メリット1 年金から天引きされる介護保険料を申告する

例えば、65歳以上の方ですと、年金から差し引かれる介護保険料があります。

これは確定申告において社会保険料控除に含めることができます。

給与から差し引かれる社会保険料(健康保険、厚生年金保険、雇用保険)に年金における介護保険料をプラスできるということです。

社会保険料控除が増えるということは、所得の計算から差し引く金額が増えますので結果として納める税金が少なくなります。

メリット2 給与と年金がある場合は所得金額調整控除

給与と年金を両方受け取っている場合には、最大10万円を限度として所得金額調整控除を受けることができます。

基本的にお勤めされている方ですと10万円控除することができます。

これは給与所得から控除することができますが、確定申告をすることが要件になります。

つまり、確定申告をしないと受けられません。

10万円控除ができるということは、所得が少なくなるため税金も少なくなります。

イメージ

ここまでの流れを図解してみました。

確定申告をすることで、

- 介護保険料を社会保険料控除に加えることができる

- 所得金額調整控除として給与所得から控除できる

というのがメリットになるかなと思います。

注意点 必ずしも還付になるとは限らない

ただし注意点もあります。

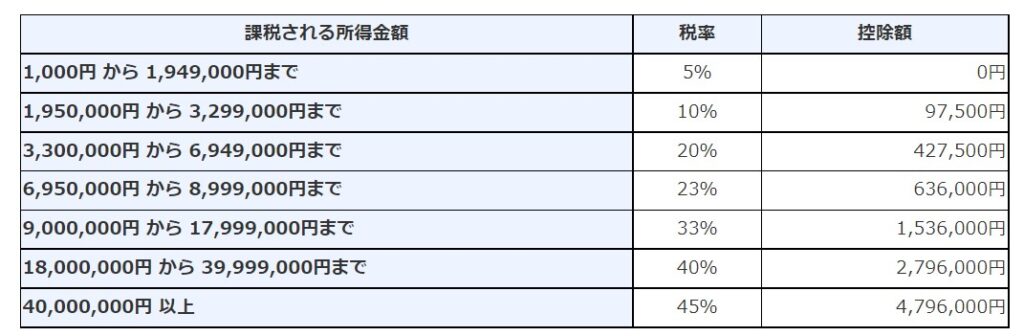

所得税は、

で計算されます。

社会保険料控除や所得金額調整控除が増えたとしても、その後税率をかけますので控除額そのままの金額が減るわけではありません。

また、税率は以下の表のように所得が多くなるにつれて税金を多く負担してもらうという方法が取られています。

国税庁ホームページ 所得税率の速算表

給与と年金をたくさんもらっていた場合には逆に追加で税金を納めなければならない場合も考えられます。

年金の源泉徴収税額は5%(復興特別所得税込みで5.105%)です。

確定申告では給与と年金を合計しますので、たくさんもらった場合には税率は10%・20%…と高くなります。

年金は5%分しか納めていませんから、残り5%・15%と追加で税金を納めないといけないわけです。

結果として還付ではなく納付になることもありますが、これは仕方がないことです。

むしろ、確定申告をしていないと、給与か年金どちらかが抜けていることになりますので税務署から指摘されることになりかねません。

まとめ

年金の源泉徴収票を見たら源泉徴収税額が0円になっている場合、年金だけ受けられている場合ですと申告しなくても影響はありません。

しかし、給与と年金両方もらっている場合には確定申告が必要ですので、源泉徴収税額が0円でも申告しなければならない、と思っておいたほうがいいでしょう。

控除がありますので還付を受けられることもある一方で納付になってしまうこともありますのでその点は税理士などにも確認する必要があると思います。

では。