数日前のブログでこのような記事を書きました。

年金と給与を両方もらっている人は確定申告する必要があります。

計算結果として還付になる場合もあれば追加で納付しなければならないことも書いたのですが、追加納付って影響大きいですよね。

前回の続きという形で、今回は追加で納付をしなければならないケースを私なりに考えてみました。

給与と年金を両方もらっている場合

まず大前提として、お勤め先で毎月給与をもらっているとします。

すると、お勤め先で年末調整をされたあと年明けに給与の源泉徴収票が届きます。

また、同時に年金を受け取っている場合には年明けに日本年金機構から年金の源泉徴収票が届きます。

税金の計算において、給与は給与所得・年金は雑所得となり、別の所得のものは確定申告をする際に合計することになります。

合計した所得から社会保険料控除や配偶者控除・扶養控除などの所得控除を差し引いたものに税率をかけて所得税が計算される流れです。

給与や年金の源泉徴収票には、すでに源泉徴収された(=前払いされた)所得税の金額が載っています。

給与だけ・年金だけであればこのまま動かないため原則として確定申告の必要はありません。

しかし、合計することで所得が増えますし、年金から天引きされている社会保険料(介護保険料など)を社会保険料控除として含める必要があります。

さらに給与と年金を両方確定申告することで所得金額調整控除として最大10万円が給与所得から控除されます。

【事務所お知らせ】追加納付が必要になるケース

すでに源泉徴収された所得税と確定申告により計算した所得税に差が出た場合には還付になったり追加で納付しなければなりません。

具体的に数字を使ってみると、

●源泉徴収80で確定申告100の場合=追加納付20(前払いされた所得税が少ない)

となります。

今回は、下のケースで、確定申告で納める税金のほうが大きくなってしまうケースです。

扶養控除等申告書と扶養親族等申告書を両方提出してしまった

前回のブログ記事でも書きましたけど、年末調整時にお勤め先から扶養控除等申告書が配布されるかと思います。

今年分(令和4年分)は今年初めにすでに書いて提出しているはずなのでその内容に変わりはないかチェックをする形です。

扶養控除等申告書には本人や配偶者・扶養家族の状況などを記入します。

一方、年金を受け取っている場合にも、毎年10月ごろになると扶養親族等申告書が送付されてきます。

これは来年分のもの(令和5年分)ですので、今年分についてはすでに昨年に記入が終わって提出済みです。

昨年提出した扶養親族等申告書をもとに今年年金から差し引かれた税金の計算を行っています。

給与の扶養控除等申告書を提出することで、給与を支払う時に差し引かれる所得税(源泉徴収)において「甲欄」という低い税率で計算することができます。

年末調整ができるのはこの扶養控除等申告書を提出している人に限られています。

一方で、年金における扶養親族等申告書は、提出するしないに関わらず5%(5.105%)になっています。

扶養親族等申告書は、いわゆる「年金版の年末調整」をイメージされるといいでしょう(年末調整ができるのは給与だけですが…)。

内容も、扶養控除等申告書と同じように本人や配偶者・扶養家族の状況などを記入します。

では、給与と年金両方をもらっている場合、扶養控除等申告書と同じ内容を扶養親族等申告書に記入して提出するのかというとしません。

例えば、妻と母親を扶養しているとします。

妻は配偶者控除、母親は扶養控除を受けられる状態です。

扶養控除等申告書と同じ内容を扶養親族等申告書に記入して提出してしまいますと、二重で控除を受けてしまうことになります。

つまり、両方に提出すると控除しすぎなわけです。

給与と年金は確定申告が必要ですので、確定申告時に追加で納付しなければならないというわけです。

ですので、

と考えておかれるといいかと思います。

所得税の税率

所得税の税率により追加で納付をしなければならない場合があります。

所得税は、

で計算されます。

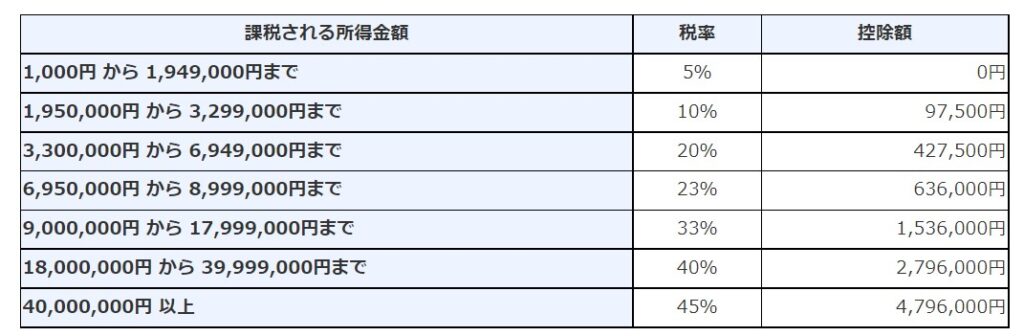

所得税の税率は、所得の多い人からたくさん税金を納めてもらうという超過累進税率が採用されています。

引用:国税庁ホームページ 所得税の税率

「課税される所得金額」が、所得控除を差し引いた後の所得のことです。

計算するときには千円未満を切り捨てます。

1,949,000円までなら5%ですが、1,950,000円からは10%になるわけです。

1,949,000円×5%=97,450円

1,950,000円×10%=195,000円

たった所得が1,000円増えただけで、税額は97,550円増えてしまいます。

しかし、給与と年金両方を受け取っていると所得を合計したら税率が2段階・いや3段階上になることもありえます。

*在職老齢年金の支給調整は考慮していません。

所得控除は社会保険料控除35万円、基礎控除48万円だとします。

雑所得は、年金収入180万円-公的年金控除110万円=700,000円

給与所得は、給与収入500万円-給与所得控除1,440,000円-所得金額調整控除100,000円=3,460,000円

*給与と年金両方あって、所得金額の合計額が10万円を超える場合には、所得金額調整控除として10万円を給与所得から控除します。

所得金額を合計すると、雑所得+給与所得=700,000円+3,460,000=4,160,000円

所得控除は、社会保険料控除35万円+基礎控除48万円=830,000円

したがって、所得控除を差し引いた後の所得(課税される所得金額)は、

4,160,000円ー830,000円=3,330,000円(千円未満切り捨て)となります。

3,330,000円ですと、税率は20%ですね。

年金だけの場合、税率は5%です。

給与と年金を合計したら税率が20%になるので、年金分の所得税15%分が足りません。

したがって、確定申告時に追加で納付する可能性が出てきます。

給与をたくさんもらっている場合など、年金と合計すると税率の段階が上がることで追加で納付しなければならないことも考えられます。

ただ、今回のものは例示にすぎません。

所得控除が社会保険料と基礎控除だけしかありませんし。

まとめ

今回は、給与と年金を両方もらっていた場合に、確定申告時に追加で納付しなければならない場合について2つ例を取り上げてみました。

最初の例は確実に納付になります。

二重で控除してしまっていますので。

2つ目の例は計算してみないと正直分かりませんので、この場合は国税庁ホームページにある確定申告書等作成コーナーで入力してみるといいかもしれませんね。

では。