年末調整を行った結果、1年間の税額(年調年税額)より先に集計している給与からの源泉徴収税額のほうが大きければ、その差額は納めすぎていたことになります。

これを年末調整による過納額といい従業員に還付をすることになります。

では、どのように還付をしていくことになるのか。

また、会社全体として何をするべきなのでしょうか。

【事務所お知らせ】過納額の精算方法

従業員本人への還付方法にはいくつか方法があります。

一般的には、給与支払者(会社)が年末調整をした月に納付すべき「給与、退職手当、税理士等に支払われた報酬に対する源泉所得税額」から控除して還付します。

還付しきれないときは、その後納付すべき「給与、退職手当、税理士等に支払われた報酬に対する源泉所得税額」から順次控除します。

年末調整をした月とは、通常の場合は12月分・納期の特例を承認を受けている場合には本年7月分から12月分です。

このほか、過納額が多額で2か月を経過してもなお還付しきれないとか、会社の廃業により還付ができなくなった場合などは税務署から還付を受けることもできます。

例えば、従業員AとBがいる会社で、年末調整により従業員Aの過納額1,000円、従業員Bの過納額500円だった場合、従業員Aに1,000円・従業員Bに500円を還付します。

それと同時に12月の納付書には会社全体としての還付(A+B)1,500円を記載して差引します。

つまり、

というイメージでOKです。

年末調整の過納額に充てることができるのは?

ここでひとつ問題となるのは、年末調整の過納額が出た場合にどの税額から差し引くのかです。

年末調整をした月として納付すべき「給与、退職手当、税理士等に支払われた報酬に対する源泉所得税額」から控除して還付する、と先ほど書きました。

給与の納付書(一般用でも納期特例用でも同じです)を見てみます。

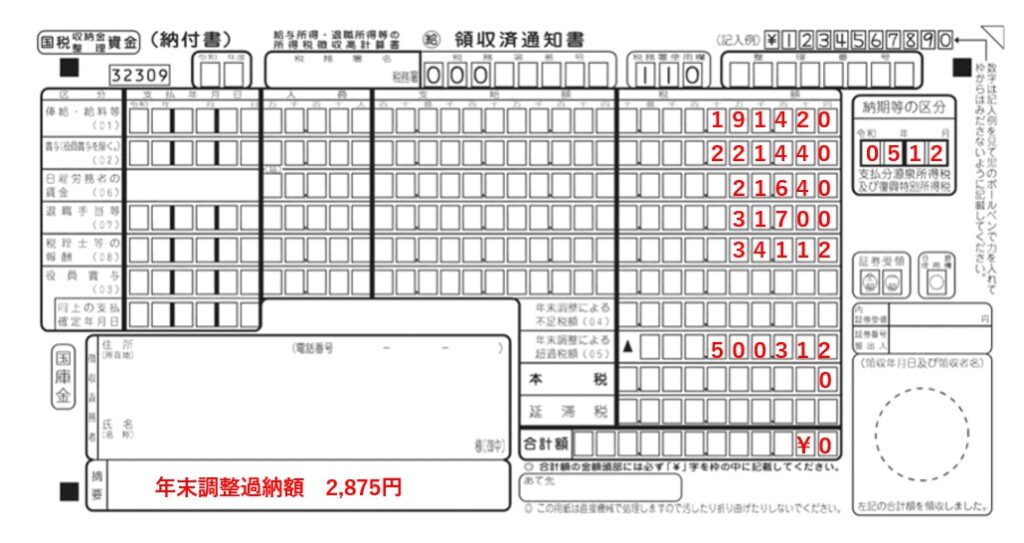

年末調整による超過税額(05)に、会社全体の年末調整の過納額を記入します。

つまり、

- 俸給・給与等(01)

- 賞与(役員賞与を除く)(02)

- 日雇労働者の賃金(06)

- 退職手当等(07)

- 税理士等の報酬(08)

- 役員報酬 (03)

から生じた源泉徴収税額から差し引くことができる、というわけです。

事例で確認

では、年末調整の過納額に充てることができる税額を事例で確認してみたいと思います。

②賞与に対する税額 221,440円

③パート・アルバイトの賃金に対する税額 21,640円

④税理士報酬に対する税額 34,112円

⑤退職手当に対する税額 31,700円

⑥原稿料に対する税額 61,260円

引用:令和5年版 年末調整のしかた より

先ほどの給与の納付書を見ていただきますと、原稿料は入っていません。

したがって、⑥を除く①から⑤までの税額の合計500,312円が対象となります。

では、実際納付書を記入してみましょう。

還付税額は503,187円のうち、12月分に還付に充てることができる金額500,312円を超える部分の金額は2,875円です。

2,875円については、翌年1月以降の給与等から還付をすることになります。

まとめ

今回は、年末調整が終了したあと過納額があった場合の従業員への還付の仕方と過納額に充てることができる税額・納付書の記入について書いてみました。

タイムリーな記事を書いてみたつもりですので参考にしてみていただければと思います。

では。