個人事業主の方の記帳指導や無料相談会で青色事業専従者の質問を立て続けにお受けしました。

そこで、今回青色申告者の方が専従者に給与を支払う場合の取り扱いとその注意点について書いてみようと思います。

【事務所お知らせ】親族に支払う給与

例えば、青色申告書を提出している個人事業主の父が息子を令和6年1月から専従者として父から給与をもらうことになったとします。

父と生計一にする息子が父の事業に従事したことにより給与をもらった場合、父の事業の経費にすることができません。

また、もらった息子側では給与収入になるわけですがこれももらっていないとみなされる、というのが原則的な取り扱いです。

理由は、生計一である息子に給与を支払い経費に入れることができるとなると、息子に給与をたくさん渡して所得(もうけ)を意図的に減らす操作ができてしまうからです。

ただし、原則があれば例外もあります。

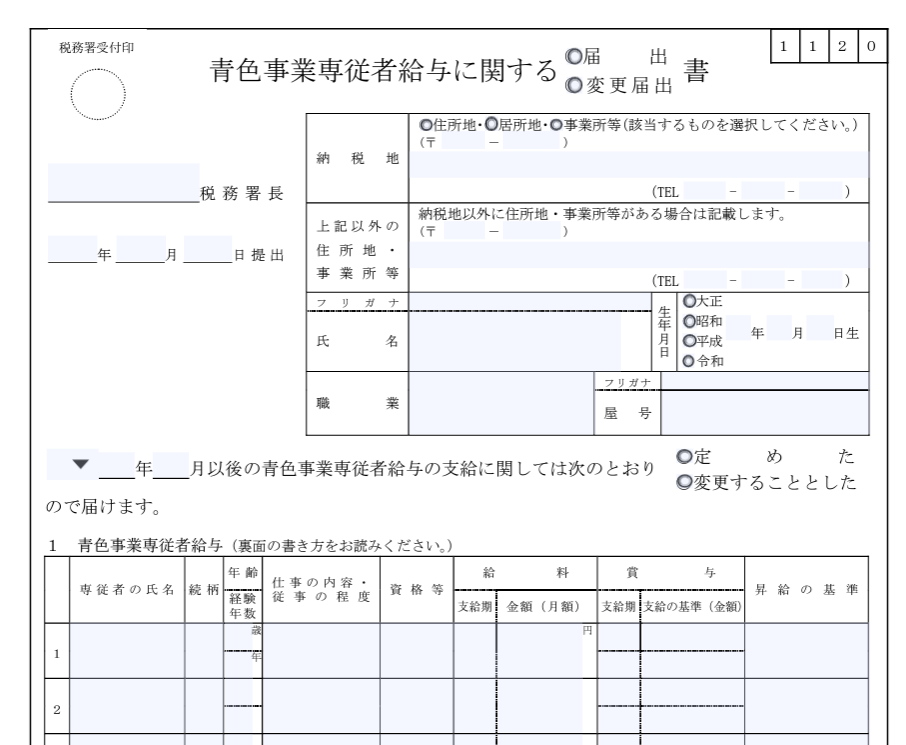

青色専従者給与に関する届出書

青色申告書を提出している父が、息子を専従者として雇って給与を支払う場合には「青色専従者給与に関する届出書」を提出することで、

- 父は事業の経費に入れることができる

- 息子は給与収入

という処理ができます。

この取り扱いをするためには、以下の3点をすべて満たす必要があります。

- 記載されている支給方法にしたがって

- その届出書に記載されている範囲内で

- 実際に支払う

つまり、月15万円を支給すると決めたのなら月15万円を超えて支給をすることはできないし実際に支払っていること(未払いはダメ)が必要です。

また、その父の事業に専ら従事していることが要件となっています。

つまり、ほかの仕事をしながらだと専らとはいえませんし、バイトで仕事を手伝っている場合専ら従事しているとは言い難いです。

また、極端な例ですが仕事をしている形跡がないのに給与を支払っているのは認められません。

青色専従者給与の適用を受けたい場合には、基本的にこの届出書をその年3月15日までに提出する必要があります。

その年3月15日とは、令和6年1月に息子を青色専従者にして給与を支払いたい場合、令和6年3月15日までに届出書を提出する、という意味です。

となるわけです。

そのため、令和6年から適用をしたい場合にいつまでに提出するのかという質問も寄せられたりします。

届け出後の注意点

届け出後注意したいことがあります。

それは父は息子に給与を支払うことになりますので、給与を支払う際に源泉徴収(所得税を天引き)して税務署に納付する必要があります。

さらに、1年間の給与の源泉徴収税額を集計して年末調整を行い源泉徴収票を息子に発行したり税務署に届け出たりすることも必要です。

「年末調整なんて会社しかやらないんじゃないの?」って思われがちですが、個人事業主の方も給与を支払っているのであれば年末調整を行います。

ただし、息子に支給する給与の金額を抑えることにより所得税や住民税がかからない場合があります。

一般的に月8万円(年間96万円)程度ですと所得税や住民税はかからない金額とされています。

あと、届け出後に給与の支給金額に変更があった場合には「青色事業専従者の変更届出書」を提出する必要があります。

一方で、青色事業専従者の給与の支払いをやめる場合には基本的に届出は不要です。

しかし、私個人的にはその旨を届けてもらってもいいと思います。

税務署側にどう変更したかを伝える意思表示の場として届出書は利用するといいでしょう。

最後に、青色事業専従者「給与」となっていることから専従者に退職金を支払ったとしても経費にはなりませんので注意しましょう。

まとめ

今回は、青色事業専従者給与について書いてみました。

たまにいくらに設定すればいいか質問をされますが、各事業の状況にもよりますね。

赤字が続いて資金繰りが苦しいのに専従者給与をたくさん支払っている場合には減らした方がいいんじゃないかなと思うこともあります。

では。