個人事業主・フリーランスの方ですと、事業所得を申告するときには合わせて決算書を作成します。

その年で変化があったときには税務署に報告したいですよね。

しかし、どうやってそれを伝えるのか。

そんな時は決算書にある「本年中における特殊事項」欄を使います。

「本年中における特殊事項」欄の場所

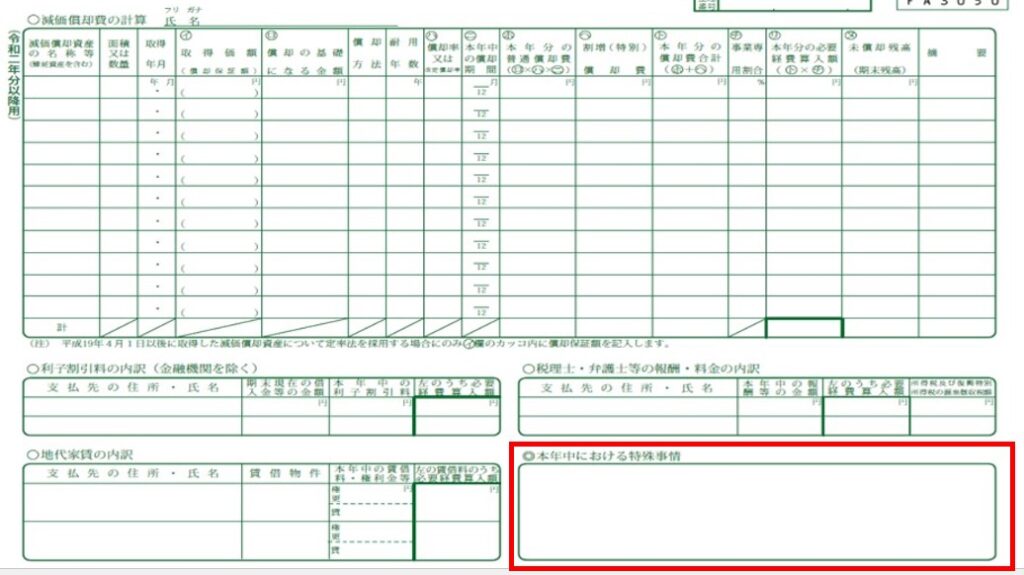

青色申告の場合は青色申告決算書を使います。

本年中の特殊事項は減価償却費を計算するページにあります。

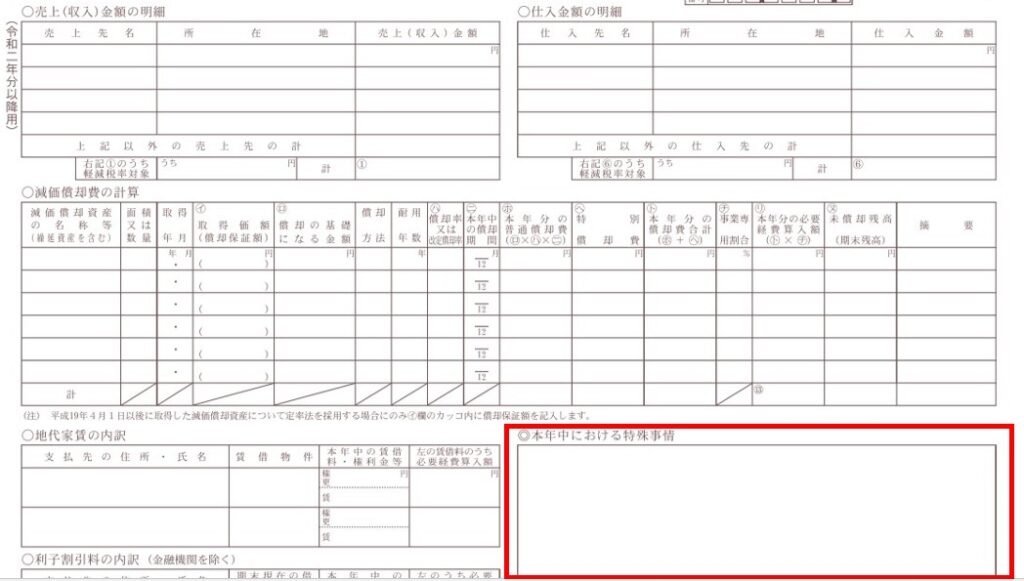

白色申告の場合の決算書は収支内訳書を使います。

収支内訳書も同じように減価償却費を計算するページにあります。

- NEWセミナー開催情報 「在職老齢年金と事前確定届出給与の問題点」

- ホームページ

- 自己紹介

- 業務メニュー

- セミナー動画オンラインSHOP

- メルマガ登録

- 本出版 「ひとり税理士社労士とうつ病パニック障害」

この欄に記載しておく理由

確定申告書と決算書を提出しますと次にチェックされるのは基本的に税務調査が来る時です。

記載もれなど修正がすぐにできそうなものは提出直後に連絡が来たりしますが、基本的に提出してからしばらくは音沙汰がないのが通常です。

では、「窓口で直接職員に見てもらって提出したほうがいいんじゃないか」と思われるかもしれません。

しかし、窓口対応の職員はアルバイトかもしれません。

特に確定申告時期の窓口では、業務に関係のない他部署の職員も多数対応していたりします。

窓口に提出したからといってメリットはありません。

いざ税務調査をするとなったときに改めて詳しく決算書をチェックしていくことになります。

基本的に3年間分の決算書の数字の比較を行います。

売上の傾向や経費の多い・少ないなど、特に変化が激しい項目はチェックされることになります。

調査官としては問題点を多くつかんでおきたいところですが、本年中に大きな変化があった点は事前に知らせてほしいところではあります。

例えば、ある経費が急激に増えていたとします。

その理由は何なのかを調査官は調べたくなります。

本来経費にできない生活費まで経費にし始めたか。

いやそもそも経費じゃないんじゃないかって。

しかし、明らかに経費でありたまたまその年だけ増えたということであれば「本年中における特殊事項」欄に記載しておくことで調査ポイントを減らすことができます。

調査官側も余計な調査をしなくても済むというメリットがあります。

何を記入するのか

では、「本年中における特殊事項」欄に何を記入するかです。

特殊事項とあるくらいですから、その年で変化があったことを具体的に書きます。

開業初年度はこの欄に記入することは少ないかもしれませんが、2年目・3年目になったら以前提出した決算書と比較してみましょう。

決算書の数字を比較してみるのです。

そこで明らかに数字が減ったり増えたりしているものをピックアップしてその理由を記入していきます。

また、今年から勘定科目を変更した場合にも記入したりします。

基本的に勘定科目は一度決めると変更しないほうがいいんですけど、例えば支払手数料と一本にしていたものを別の勘定科目に分けた場合です。

決算書のなかには売上や仕入は明細を記入することになっています。

利子割引料や税理士報酬もそうですね。

明細があるものは記入しておけばわかりますので、明細がわからないけど変化があったものを記入するのがポイントです。

また、自分の仕事や家族状況の変化・取引先の状況などを具体的に記入するといいでしょう。

例えば、今行っている事業のほか別の事業を始めたなどは記入しておきます。

税務調査の対策

「本年中における特殊事項」欄をあまり気にしない税理士もいらしゃいます。

基本変化があると理由を知りたいとなって調査が来る可能性が高まりますから。

しかし、私は事前に税務調査の対策をしておく意味でこの欄を有効活用すべきだと考えています。

提出してしまったら終わりではなく、将来来るであろう税務調査のために自分の考えを調査官に伝えられる唯一の場所になるわけです。

ただ気を付けたいのはあくまで特殊事項ですので変化がない内容まで書く必要はありません。

調査官に知っておいてほしいことを端的に書くべきです。

まとめ

今回は、決算書にある「本年中における特殊事項」欄について書いてみました。

自由に書いていいんですけど、1年を振り返って変化が大きかったことを記入すべきです。

私が調査官をしていたときもこのような欄に記入がされていると調査の強弱をつけることができましたので。

では。